18.10.2019 Alan Yatırım - Şirket Raporları

Doğan Holding’in geçtiğimiz yıl medya varlıklarının büyük bölümünü satmasının ardından 11 Eylül 2018 tarihinde değerleme raporu yayımlayıp potansiyel faktörler ile beraber yaklaşık 1.60 hedef fiyat belirlemiştik. Mevcut verilen hedef fiyatın gerçekleşmiş olması ile birlikte ileri vadeli beklentiler ve potansiyel olası katalizler değişiklik göstermiştir. Öncelik olarak medya varlıklarının satışının ardından net nakit pozisyonunda artıya geçilmesi ile birlikte 2019 yılı içinde ilk büyük yatırım Trump Towers’ın alınması olmuştur. O dönemden beri orta vadeli yatay hareket eden şirketi hissesi, yatırım bankacılığı sektörüne adım atacakları haberinden sonra yukarı yönlü ivme kazanmış ve mevcut kataliz ile hedef fiyatımızı görmüş durumdadır. 3 Ekim 2019 tarihinde yapılmış olan analist toplantısı, Holding bazında altında halka açık ve açık olmayan şirketlerinin üst düzey yöneticileri ile gerçekleştirilmiştir. Doğan Holding bünyesinde bulunan halka açık olmayan şirketlerin tanıtımı ve halka açık olanlar konusunda herhangi bir gelişme olup olmadığı konusunda bilgilendirme maksatlı gerçekleştirilmiştir.

ÖZET BİLGİLER 1980 yılında kurulan Doğan Holding’in grup şirketleri, enerji sektörü başta olmak üzere sanayi, motorlu taşıtlar ve gayrimenkul pazarlama, turizm, medya ve finansal hizmetler alanlarında faaliyet göstermektedir. Holdingin ödenmiş sermayesi 2 milyar 617 milyon TL şeklindedir. Fiili dolaşımdaki pay tutarı 934 milyon TL şeklinde olmakla beraber, halka açık kısım toplam ödenmiş sermayenin %36’sını oluşturmaktadır.

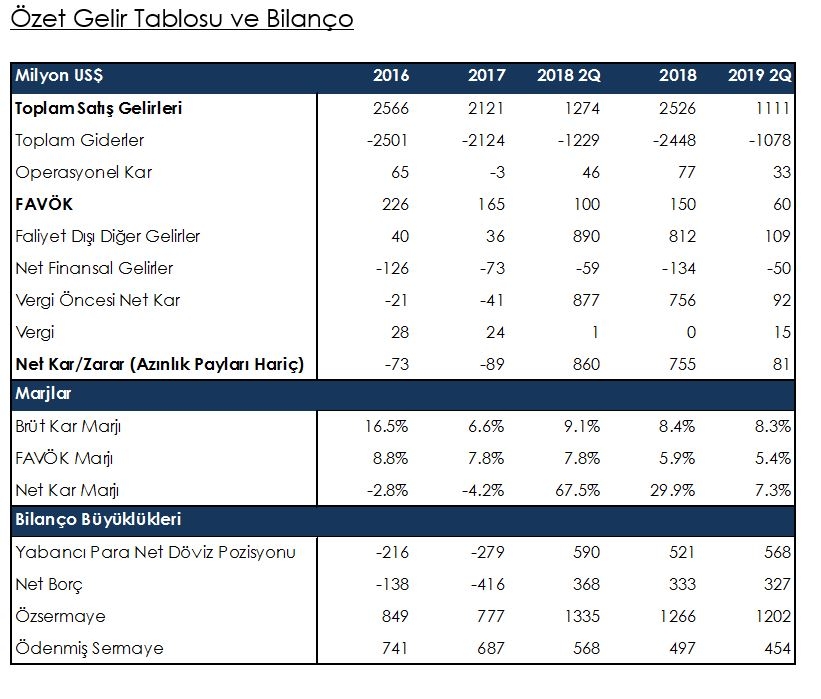

MEDYA VARLIKLARININ SATIŞI Şirketin medya ve perakende grubunda bulunan bağlı şirketlerinin önemli bir kısmı (Hürriyet, D&R, Doğan Gazetecilik, DHA) 2018 Mayıs ayında Demirören Grubu’na satılmıştır. Önemli yazılı ve görsel medya şirketlerinin tüm paylarının satışı 16.05.2018 tarihinde 919 milyon US$ karşılığında ve D&R perakende şirketinin tüm paylarının satışı 30.05.2018 tarihinde 100 milyon US$ karşılığında gerçekleşmiştir. Medya ve perakende grubunda bulunan bağlı şirketlerin net gelirleri, Doğan Holding’in 2017 yıl sonundaki toplam konsolide net gelirlerinin %29’unu ve toplam FAVÖK’ün %25’ini oluşturmuştur.

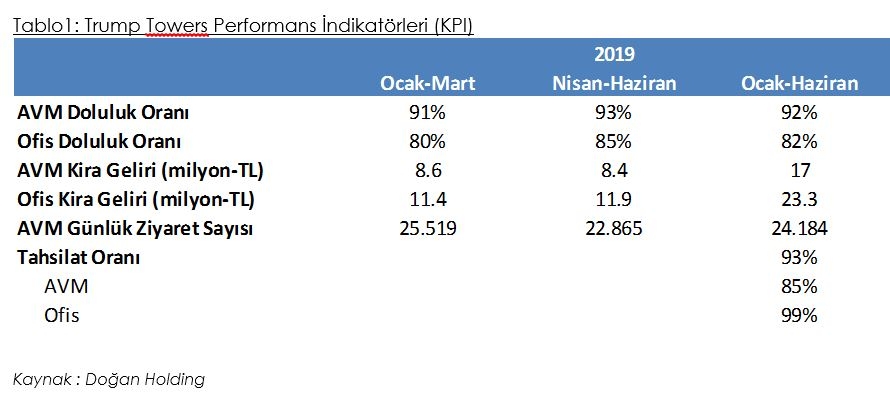

TRUMP TOWER’IN SATIN ALINMASI Doğan Holding 26/09/2018 tarihli KAP bildiriminde Trump Tower’ın ofis binasını KDV hariç 453 milyon TL ve alışveriş merkezini KDV hariç 397 milyon TL’den almıştır. Şirket alımı uzun dönem sabit getiri, merkezi konumu ve turizm rakamlarının yüksek olacağı beklentileri ışığında karar verdiklerini belirtmiş olup, yatırım portföylerini nakit girişi açısından dengeleyici bir yatırım kararı olarak görmektedirler.

YATIRIM BANKACILIĞINA GEÇİŞ KARARI 20 Eylül 2019 tarihinde şirketin KAP üzerinden yaptığı açıklama da 150 milyon - TL başlangıç sermayesi ile D Yatırım Bankası A.Ş’nin kurulması planlanmakta olup, BDDK’ya gerekli başvuruların yapıldığı belirtilmiştir. Bu sermayenin 149,9 milyon TL ile Doğan Holding’in kurucu ortak sıfatı taşıması planlanmakta olduğu ayrıca belirtilmiştir. Toplantı içinde şirketin ilk hedef beklentileri yıllık 1 milyar TL aktif büyüklük, 60 milyon TL gelir, %50 kurumsal müşteri portföyü yönündedir. Kurulacak şirketin merkezinin Holding’in aldığı Trump Towers’ın ofis bölümüne yerleştirilmesi düşünülmektedir. Holding toplantıda özellikle bu toplanan finansmanın bildikleri tecrübeli oldukları sektörlerdeki şirketlerin finansmanında kullanabileceği ayrıca belirtilmiştir.

GENEL NOTLAR Holding, iştiraki bulunan önemli şirketlerin performans göstergelerini yakından takip ettiklerini ve gelecek sene iştirakleri bulunan sanayi şirketlerinden daha olumlu bir performans beklediklerini belirtmişlerdir. Genel şirket politikası olarak iştiraki bulunan şirketlerde döviz bazlı gelir söz konusu ise sadece döviz bazlı borçlanmaya izin verdikleri, yani şirketin getiri para cinsi hangi cinsten ise o miktarda şirketin borçlanmasına holding izin vermekte olduklarını analist toplantısında ayrıca belirtmişlerdir. Holding, 22 Nisan 2019 tarihinde %10’a yakın temettü dağıtımı yaptı ve toplamda 2019 yılı içinde 4,7 milyon adet hissesini geri aldı. Şirket medya varlıklarının satışından gelen nakdi halen yönetmeye devam etmektedir. İçeriği konusunda fazla bilgi verilmese de çeşitli yatırım enstrümanlarının (ofansif, defansif) kullandığı bilgisi verildi. Ayrıca ileri vadeli yatırımları ve fırsatları değerlendirmek amaçlı Holding bünyesinde yatırım komitesi kurulduğu ayrıca belirtildi.

DOĞAN ENERJİ

Akaryakıt Ürünleri Dağıtımı : Aytemiz

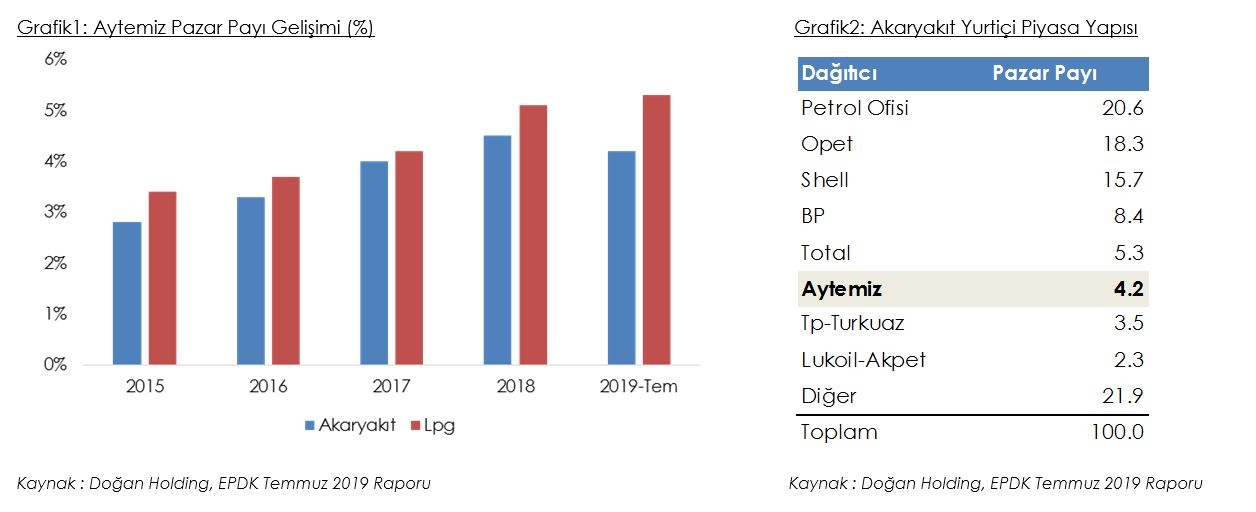

Doğan Holding akaryakıt sektöründe AytemizW markalı pertrol dağıtım istasyonları ile sektörde yer almaktadır. Aytemiz 2019 sonu itibari ile 569 sözleşmeli bayi sayısına sahip olup 77 ilde faaliyet göstermektedir. Holding, Aytemiz Akaryakıt Dağıtım A.Ş.’nin %50 hissesini 2015 yılında satın almıştır ve Temmuz 2019 verilerine göre akaryakıt ve lpg de pazar payı olarak 6. sırada yer almaktadır. Şirket toplantıda gelir yaratma modelinde yenilikli yaklaşımları benimsediklerini ve bunun bazılarında çok olumlu dönüşleri aldıklarını belirttiler. Örneğin self servis ve yakıtını kendin al gibi modellerin pilot çalışmalarında insanların özellikle genç kesimin buna daha önem verdiği gözlemlenmiş bununda ileri vadede şirketin operasyonel giderlerinde azaltıcı bir etken haline gelebilme potansiyelinin bulunabileceği not edilmiştir. Ayrıca gelir tahminlerinde akaryakıt perakende dağıtımı şirketlerinde de sezonluk etkinin bulunduğunun ve genelde 3. çeyreklerin yılın en yüksek karlılığına ulaşabileceği şirket yöneticileri tarafından açıklanmıştır. Verimlilik açısından şirket 2020 den itibaren verimli büyüme stratejisini uygulayacağını, bunu istasyon yatırımından ziyade istasyon verimliliğini arttırıcı şekilde büyümek olarak düşünmektedirler. Şirket istasyonlarında frenchising usulu çalışmakta olup, frenchising sahibi ile yaklaşık %50 gelir paylaşımı yapmaktadır.

Elektirik Üretimi : Galata Wind ve HES

Holding, elektrik üretimi altında 3 rüzgar(RES), 2 güneş(GES) ve 2 hidroelektrik(HES) santralinde Doğan Enerji markası altında faaliyetlerini sürdürmektedir. Şirket alt iştiraki olan Galata Wind altında yenilenebilir enerji santralleri projelerini gerçekleştirip faaliyetlerini sürdürürken %33 ortaklık altında Boyabat ve Aslancık HES’lerinin faaliyetleri devam ettirmektedir. Doğan Enerji sadece üretim tarafında değil, ayrıca toptan satış ve perakende satış alanlarında da hizmet vermektedir. Şirketin büyümesi yurtiçi büyümeye bağlı olarak paralellik göstermek ile birlikte şirket halihazırda yeni enerji projeleri fırsatlarına bakmaya devam etmektedir. Ancak şirket artı bilgi olarak GES tarafının tahmin edildiği kadar karlı projelerin bulunmadığı ancak kendi değerlemelerinde karlı bir GES projesi çıkar ise değerlendirebileceklerini belirttiler. Şirket çoğunluklu odağını ve karlılık fırsatını RES tarafında gördüğünü belirtmek ile birlikte sahip oldukları RES bölgelerinin verimliliğinin yükselikliği konusuna ayrıca vurgu yaptılar. Taşpınar RES projesinde bölgenin büyük ve verimli olması ile kapasiteyi arttırabilme potansiyelleri olabileceğini ayrıca belirttiler. HES projelerinde Boyabat’ın kredisinin yeniden yapılandırıldığının ve ortaklardan birinin ödeyememe riskinin düşüklüğünden bahsedildi. Şirket yöneticilerinden ise projenin kredi ödemesinin kendi ürettiği nakit üzerinden yapabilme kabiliyeti olduğu özellikle vurgulandı. HES projeleri yağış değişikliğine göre verimliliği etkilendiği için şirket diğer enerji üretim yöntemleri ile çeşitlendirme yoluna gitmeye devam etmektedir. Ayrıca değerleme yöntemi olarak özkaynak yöntemi ile konsolide edildiği şirket yetkililerince vurgulandı.

FİNANSAL HİZMETLER

Doruk Faktoring

Şirket %100 Doğan Holding tarafından kontrol edilmekte olup, halka açık değildir. Holding’in medya sektöründe faaliyet sürdüren şirketlerinin tahsilat ve denetim süreçlerinide üstlenmektedir. Şirket bazlı tahsilat politikası yerine merkezileştirilmesi risk miktarının azalmasında holding bazında önemli bir unsur haline gelmiştir. Şirketin teminatları bildirimli fatura temliği, ödeme aracı olarak alınan çek/senet, yazılı teyitler, ipotekler ve şirket kefaletlerinden oluşmaktadır. Ayrıca risklere karşı şirket, %100 yüz karşılık ayırdığını belirtmiştir.

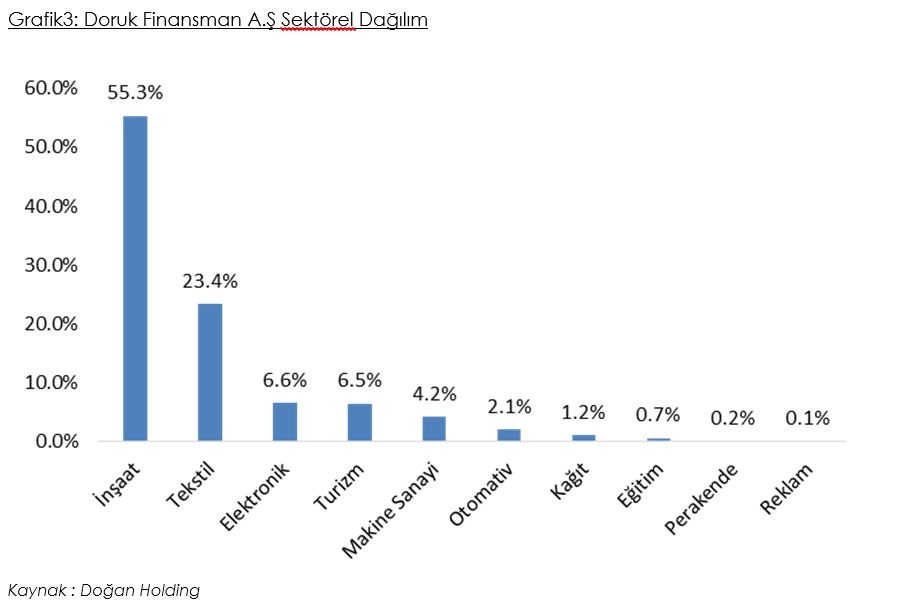

Doruk Finansman Şirket Ticari Finansman Kredi segmentinde faaliyet göstermekte olup, hammadde, yarı mamul, mamul, iş gücü ve ağır sanayi makinalarına ticari finansman kredisi vermektedir. Şirketin %97 sine Doğan Holding sahiptir ve şirketin 30 milyon TL ödenmiş sermayesi bulunmaktadır. 2019 Haziran verileri ile yaklaşık 10 milyon TL esas faaliyetlerden gelir ve 57 bin TL net faaliyet zararı bulunmaktadır. Esas faaliyetlerden gelen gelirin 2018 Haziran dönemi bazından yaklaşık 900 bin TL olması ve bu yıl gelen kar’ın çoğunun karşılık olarak ayrılması şirketin kredi verdiği sektördeki makro durumu yansıtmaktadır.

GAYRİMENKUL YATIRIMLARI VE TURİZM

D Gayrimenkul Yatırımları

Şirket Doğan Holding’in dolaylı bağlı ortağıdır. Şirketin Trump Towers dışıdan Basın Ekspres Caddesi’nde yaklaşık 3 bin metre karelik 3 katlı betonarme binası bulunmaktadır. Şirketin sahip olduğu Trump Towers 86 adet ofis olarak bağımsız bölüm ve 214 adet avm bağımsız bölümünden oluşmaktadır. Şirketin kira gelirlerinde %41’i, avm geliri, %57’si ofis kira gelirinden oluşmaktadır. Haziran 2019 itibariyle şirketin piyasa değeri yaklaşık 880 milyon TL, aktif büyüklüğü yaklaşık 991 milyon TL, bilanço özkaynak büyüklüğü yaklaşık 970 milyon TL ve şirketin tahmini 2019 kira geliri ise yaklaşık 84 milyon TL olarak şirket yetkililerince belirtilmiştir. 2013 yılında günlük ortalama 9 bin olan ziyaretçi sayısı olan Trump Towers, 2019 yılı için 24 bin ziyaretçi sayısı seviyelerine geldiği açıklanmıştır. Şirket kiralanabilir alanlarındaki sözleşmelerde AVM için ortalamada 5 yıl vadeli düzenleme ve ofis kiralamaları için ise sabit kiralı sözleşmeler yaptıklarını belirttiler. Ayrıca şirket yöneticilerinden gelen yapılan yatırımın geri dönüş süresi olarak (F/K) Trump Towers için 12 yıl olabileceği belirtildi.

Milta Turizm İşletmeleri: Bodrum Marina

Şirketin Bodrum Marina adı altında 425 adet yat 50 adet yat çekek kapasiteli Bodrum merkez de marinası bulunmaktadır. Ayrıca marina bünyesinde 26 adet kiralama bölgesi, akaryakıt, otopark ve genel hizmetleri bulunmaktadır. Misafirlerin %25’i yabancı ve %75’i yerli olduğu şirket yetkililerince ayrıca belirtilmiştir. Marina hizmet karşılığında tahsil etmektedir.

Marlin Otelcilik ve Turizm: Işıl Club Tatil Köyü

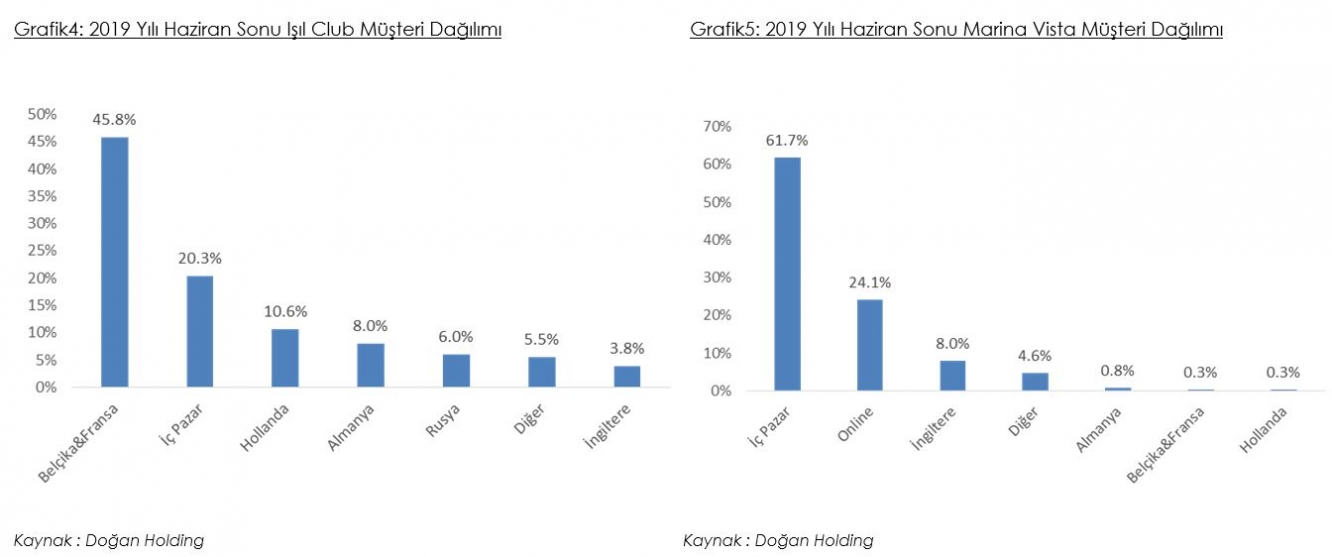

Işıl Club Tatil Köyü, Bodrum’da hizmet vermekte olup, %100 Doğan Holding iştirakidir. Işıl Club tatil köyü 1985 yılında kurulmuştur ve 5 yıldızlı, 290 oda kapasiteli bir tesistir. Ortalamada %65 oranında yabancı turist misafir edilip, bu bağlamda çoğunluklu geliri dövizdir.

Marlin Otelcilik ve Turizm: Marina Vista Butik Otel

1992 yılında faaliyete giren ve 2015 yılında Doğan Holding bünyesine katılan Marina Vista, butik otel segmentinde hizmet vermektedir. Oda & Kahvaltı konseptinde servis veren tesis 87 oda kapasitesine sahiptir. Ağustos sonu sonuçlarına göre tesis %60 yerli, %40 yabancı turiste hizmet vermiştir.

DOĞAN OTOMATİV GRUBU

Suzuki, Piaggio, Aprilia, Vespa, MotoGuzzi

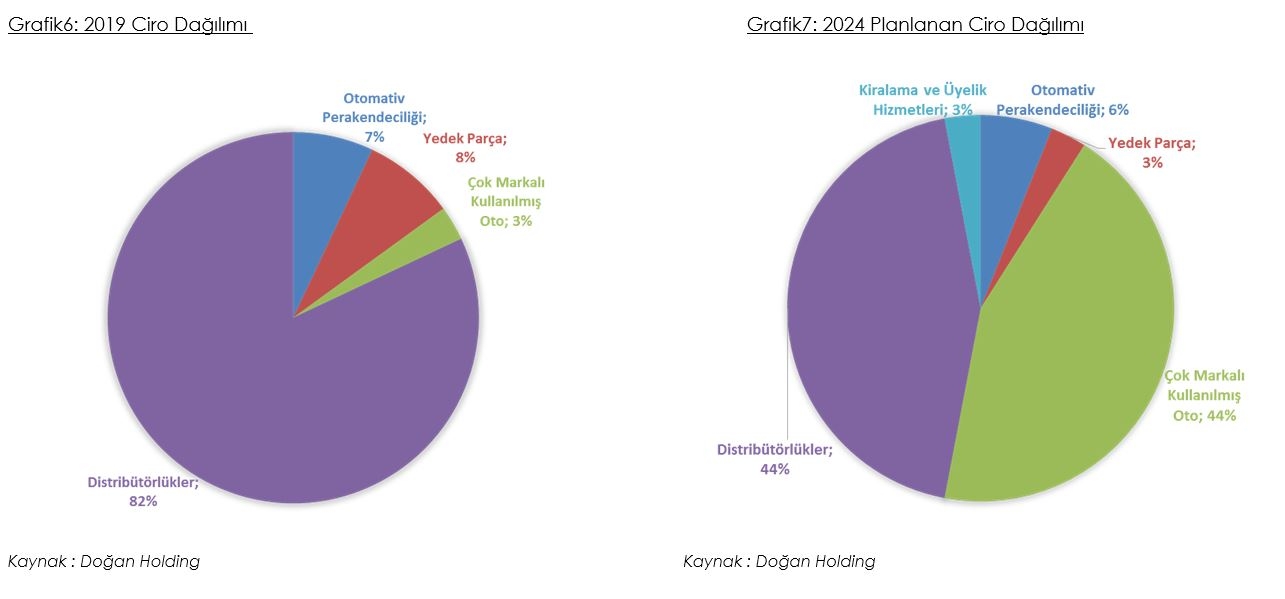

Şirket Suzuki markası altında otomobil, motorsikler ve deniz araçları motorunun distribütörlük, yeni araç satışı, yedek parça ve hizmet noktaları faaliyetlerini yürütmektedir. Buna ek olarak Trend altında Piaggio, Aprilia, Vespa ve Moto Guzzi marka motorsikletlerinin aynı hizmet segmentlerinde faaliyetlerini yürütmektedir. Suzuki adı altın 23 ilde 79 bayisi bulunmaktadır. Trend altında 9 ilde 18 bayisi bulunmaktadır. Şirket geleceğe yönelik bu iki segment altında kullanılmış araç yani ikinci el ve kiralama faaliyetlerinide 2019 yıl sonu ve 2020 başı dönemlerinde faaliyete geçirmeyi planlamaktadır. Ortalamada %7 FAVÖK marjı bulunduran şirket, 2018 sonu itibari ile 266 milyon TL brüt satış gerçekleştirmiştir. Gelecek planı olarak şirket yetkilileri ileri dönemlerde yeni marka distribütörlükleri oluşturmak, çok uluslu bir firma ile ortaklık kurup, çok markalı kullanılmış oto operasyonuna girmek ve Türkiye’ye yeni bir markanın üretimi ile beraber getirme projelerini değerlendirmekte olduklarını açıkladılar.

MEDYA VE INTERNET

Kanal D Romania

Şirket Romanya’da faaliyet göstermekte olup, 2007 den beri faaliyetlerini sürdürmektedir. İçerik üretilen 5 stüdyo ile 5 web sayfasıyla 10 şehirde bulunuyor ve %30 şehirsel bölge ulaşımı ile 12 saat canlı içerik üretmektedir. Doğan Holding şirketin %99’ una sahiptir. TV yayın segmentinde Romanya içinde tüm gün bazında ikinci konumda olan şirket yıllık bazda 246 milyon görüntüleme ve 4 milyon seçkin/spesifik izleyici kitlesine sahip olduğu şirket yetkililerince belirtilmiştir. Bu rakamlar yaklaşık 20 milyonluk Romanya nüfusunda yaklaşık %20-25 izleyici kitlesine karşılık gelmektedir. 2019 Haziran finansallarına göre şirket %25 FAVÖK marjına ve 16 milyon EUR gelire sahiptir.

Doğan Müzik Yapım ve Ticaret (DMC)

1999 yılında faaliyete başlayan şirket, 2016 yılında oyuncu menajerliği ve cast ajans hizmet sektörüne GCMA markası ile girmiştir. Şirketin %100 hisse sahibi Hollanda’da yerleşik olan Doğan Grubu iştiraklerinden DMC Invest BV’dir. Şirket 2019 yılından itibaren dünya pazarında 3’üncü büyük olan Warner Müzik ile 2 yıllık işbirliğine başladığı şirket yetkililerince açıklanmıştır. Şirket müzik piyasasının %90’lık pazar payına sahip olduğu ayrıca önemle vurgulanmıştır. GCMA bünyesinde ise yurtiçindeki 50 oyuncunun temsili yapılmaktadır. 2018 yıl sonunu şirket yaklaşık 80 milyon TL hasılat ve yaklaşık %13 FAVÖK marjı ile tamamlamışlardır.

SANAYİ VE TİCARET

Çelik Halat ve Tel Sanayi

Şirketin 78%’i Doğan Holding bünyesinde bulunup, %22 halka açıklık oranı ile holding bünyesindeki halka açık şirketlerden biridir. Şirket 1962 de kurulmuş olup, çelik halat, öngörmeli beton demeti ve yaylık tel üretimi konusunda faaliyetlerini sürdürmektedir. Şirket 2018 yılında AR-GE merkezi yatırımı yapmış olup, ihracata ağırlık vermek istediği belirtildi. Bunu Avrupa pazarına katma değerli ürün yaratarak gerçekleştirmek istedikleri, bu bağlamda döviz bazlı gelirlerini ve karlılıklarını arttımak istediklerini özellikle vurguladılar. Ancak şirketin %90 hammadde ithalatı yurtdışından olduğu için bu şirketin kar marjını etkilemektedir. Şirket yöneticileri ürünlerinde kaliteli hammadde gerekliliğini vurgulamı ve ithalat ettikleri hammaddenin dünya devi çelik üreticilerinden olan Arcelor Mittal’den aldıklarını belirtmişlerdir. Şirket ürettiği halatların %82’sini, tel ürününün %37’sini ve öngörmeli beton demeti ürününün %43’ünü yurtdışına ihraç etmektedir. Şirket ihracatının %32’sini ABD’ye yapmaktadır. İkinci büyük ihracat pazarı ise %29 ile İspanya’dır.

Ditaş

1972’de Niğde’de kurulan şirket, direksiyon ve süspansiyon sistem parçaları üretmektedir. Doğan Holding bünyesinde bulunan bir diğer halka açık şirketlerden biridir. Şirketin müşteri grubu otomativ, tarım araçları, savunma ve havacılık araçları ve raylı sistemlerde kullanılmaktadır. 2018 yıl sonu ile ürünlerinin %62’sini yurtdışına ihraç etmişlerdir.

SONUÇ

Doğan Holding, karlılığı uzunca süredir düşük performans gösteren medya iştiraklerini 2018 yılında yaklaşık 1 milyar US$ değere satmasının ardından 279 milyon US$ net borçluluk durumundan 371 milyon US$ net nakit durumuna geçmiştir . Şirketin 2019 Haziran sonu net nakit pozisyonu 327 milyon US$ olup, holding finansal görünümünü yaptığı yatırımlar ile iyileşmeye devam etmektedir. Şirket ayrıca Yatırım Bankacılığı faaliyetlerine gireceğini açıkladıktan sonra piyasa tarafından olumlu karşılanmış ve önerdiğimiz 1.60 TL seviyelerine gelmiştir. Önerdiğimiz tarihten bu yana DOHOL hissesi yaklaşık %65 yükseliş göstermişken endeks 100 bu süreçte %2 yükseliş kaydetmiştir. Şirket bundan sonra reel üretim sektöründe ki fırsatları değerlendirme konusunda ağırlık vereceklerini ayrıca belirttiler. Kimya, otosanayi yada ambalaj gibi reel üretim yaratabilecek faaliyetlerde potansiyel gördüklerini ayrıca belirtip bu fırsatları ileride değerlendirebileceklerini analist toplantısında açıkladılar.

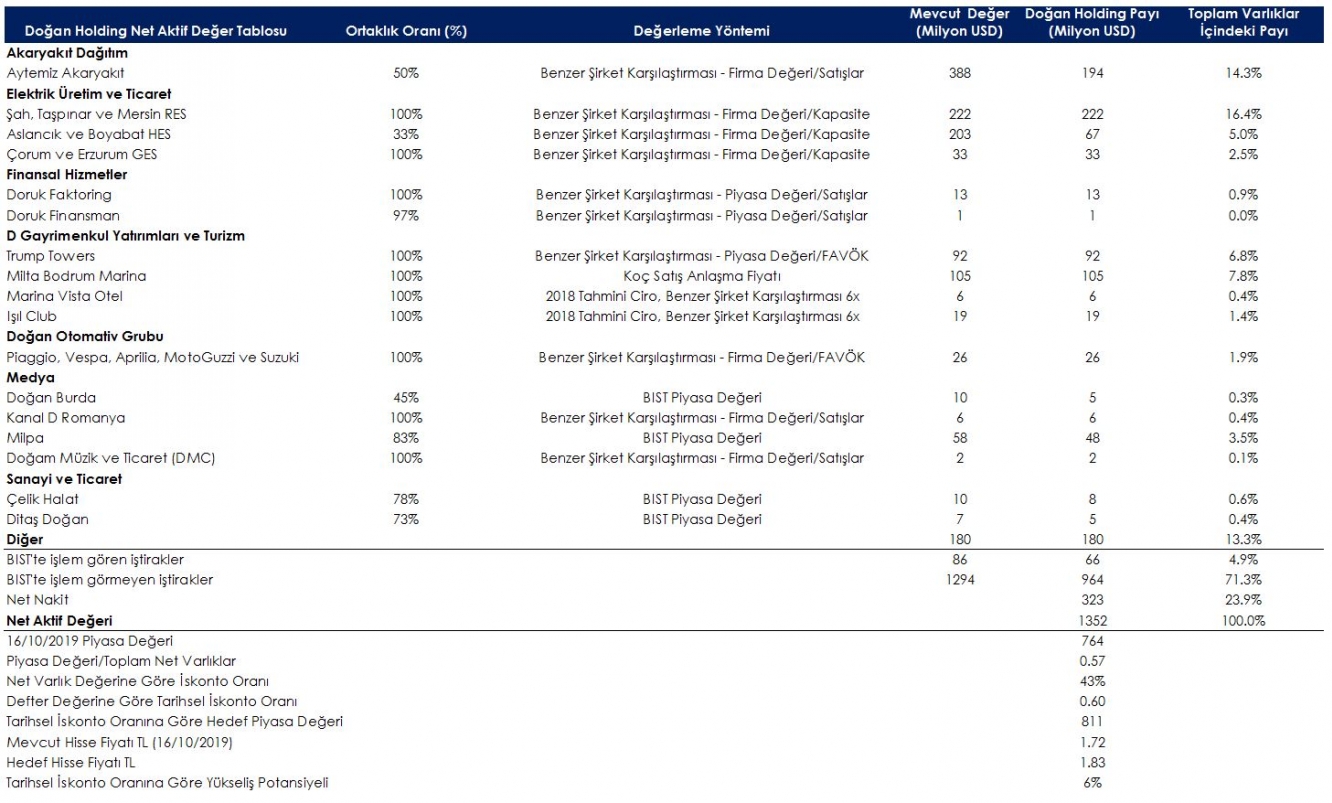

Biz değerlememizde şirketin iştiraklerini benzer şirket çarpanlarıyla baz aldık. Borsada işlem gören şirketler için piyasa değerini baz aldık. Bunun sonucunda Doğan Holding net varlıklarını nakit dahil yaklaşık 1,3 milyar US$ olarak hesaplamaktayız. Şirketin hisseleri mevcut durumda yaklaşık 738 milyon US$ değerinde işlem görmektedir. Net varlıklara göre %45 iskontolu işlem görmektedir. Biz Doğan Holding hisselerinin %50 tarihsel iskonto oranından işlem görmesi için hisse başına hedef fiyat olarak 1.84 TL (%10 yükseliş potansiyeli) hesaplamaktayız. Gelecekte yeni alım fırsatlarına yönelik haber akışı pozitif katalist olabilir. İlk raporumuzda belirttiğimiz hedef fiyat gerçekleşmiş olup, şimdiki %10 yükseliş potansiyeline göre “AL” tavsiyemizi “TUT” tavsiyesine çevirmiş bulunuyoruz.

Net Aktif Değer Tablosu