Walt Disney, 9 Ağustos Çarşamba günü piyasa kapanışının ardından kazanç raporunu yayımlayacak. Eğlence sektörünün dev şirketi, Mayıs ayındaki kazanç raporunda beklentinin altında hisse başına kâr ve beklentiye paralel gelir açıkladıktan sonra hisse fiyatı, %10’a yakın bir düşüş kaydetmişti.

Son çeyreklik verilerin ardından kazanç beklentileri aşağı yönlü revize edilirken Disney’in bir sürpriz yapıp yapmayacağı merakla bekleniyor. InvestingPro platformu aracılığıyla Disney için hisse başına kâr (HBK) ve gelir beklentilerine göz attığımızda; analistlerin son çeyrek için HBK’yi 0,99 dolar ve gelir tahmini 22,53 milyar dolar olarak tahmin ettiğini görüyoruz. Disney’e yönelik beklentilerini aşağı yönlü revize eden analistler, böylece HBK’yi 1,44 dolardan ve gelir tahminlerini 22,97 milyar dolardan aşağı çekti.

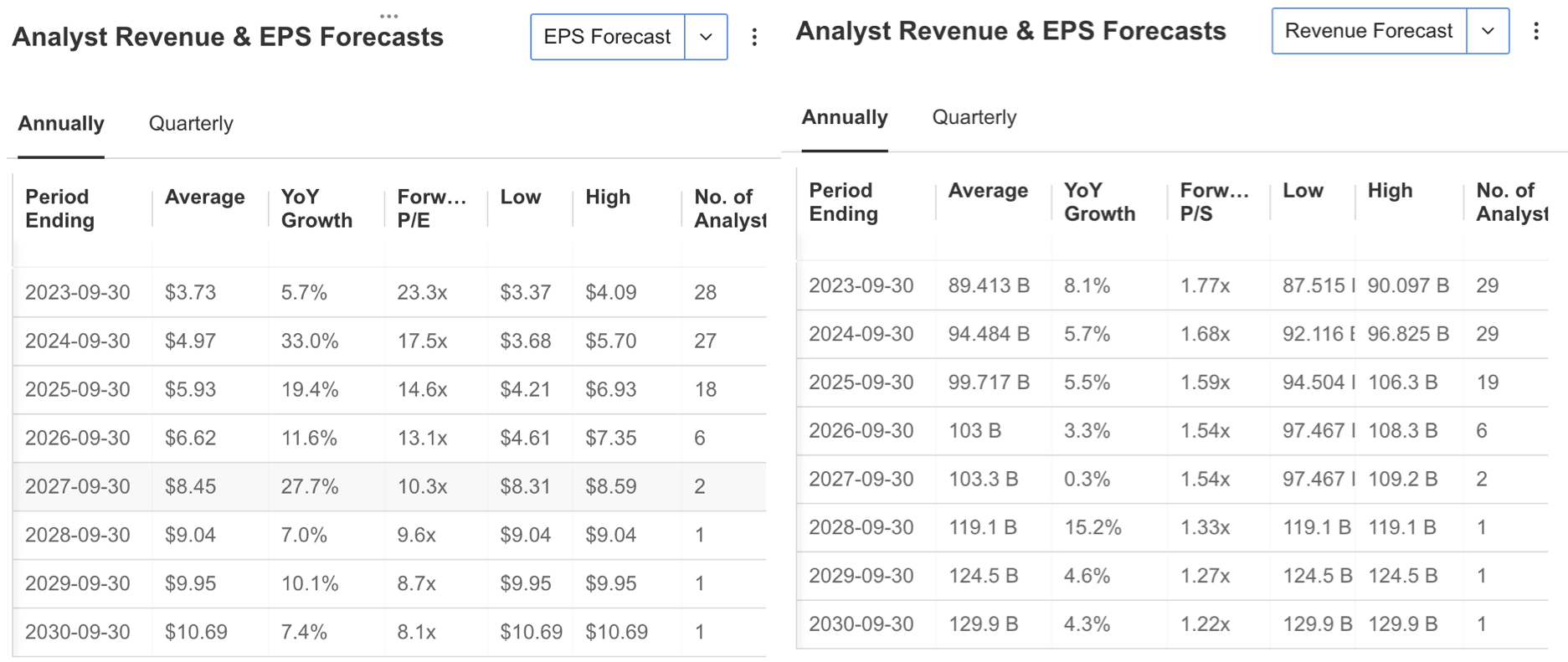

Yılın geri kalanı için öngörüler, Disney’in yıl sonu itibarıyla ortalama 3,73 HBK’ye ve 23,3X seviyesinde fiyat/kazanç oranına ulaşabileceği yönünde. Yıl sonu gelir beklentisi ise %8 artışla 89,41 milyar dolar olarak tahmin ediliyor. Daha uzun vadeli beklentilerde Disney’in gelirinin 2026 yılına kadar 100 milyar dolara ulaşacağı öngörüsü mevcut. Hisse başına kâr beklentileri ise önümüzdeki yıl sonunda %33 artışla ortalama 5 dolar olabileceği şeklinde geliyor.

158 milyar dolara yakın piyasa değerine sahip Walt Disney, iki farklı kategoride faaliyet göstererek eğlence sektörünün önemli şirketlerinden biri konumunda. Walt Disney, eğlence parkları ve ürün satışı yanında dijital platform ve film sektörü gibi medya alanında da faaliyet gösteriyor. Medya alanında Disney Plus adı altında dijital platform faaliyetlerini yürüten şirket, aynı zamanda Walt Disney Pictures, Marvel Studios, Lucasfilm gibi büyük stüdyolarla aracılığıyla film sektöründe güçlü bir konuma sahip.

Disney’in sektördeki saygın konumu ise kurumsal yatırımcıların şirkete olan ilgisinin yüksek kalmasına katkı sağlıyor. Özellikle son dönemlerde büyük kurumsal şirketler, portföylerinde DIS payını artırarak Walt Disney’e olan güvenlerini vurguladı. Buradaki dikkat çekici nokta ise koruma fonları ve kurumsal yatırımcıların DIS hissesindeki %60’ın üzerinde sahipliğiyle uzun vadeli bakış açısına göre şirkete olan güvenlerini göstermesi. Bu da bireysel yatırımcıların DIS hissesindeki düşüş trendini bir satın alma fırsatı olarak görmesinde önemli bir etmen olabilir.

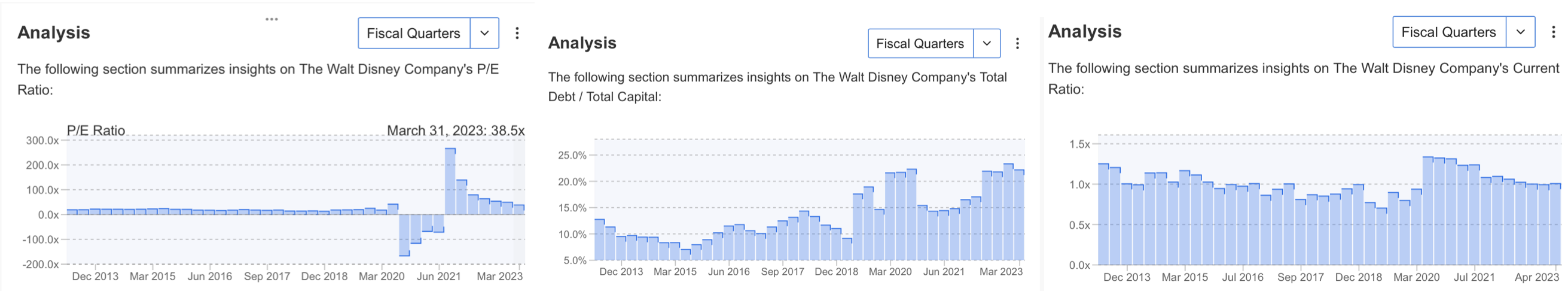

Şirketin, bu hafta açıklanacak olan son çeyrek finansalları öncesi birkaç önemli rasyosunu değerlendirelim. İlk olarak 38,5x olan fiyat/kazanç oranı, son 2 yıllık dönemdeki keskin düşüşe rağmen hissenin primli hareketine devam ettiğini gösteriyor. Şirketin toplam borçların sermayeye oranı ise %22 seviyesinde istikrarlı şekilde hareket ediyor. Bu oran, sektör ortalamasına yakın olarak şirketin daha düşük finansal riske sahip olduğunu gösteriyor. Bununla birlikte cari oranını güncel durumda 1 seviyesinde koruyan Disney, kısa vadeli yükümlülüklerini karşılayabilecek kabiliyete sahip durumda.

Buna göre şirketin hisse başı kârını düzenli olarak artırması olumlu bir gelişme olarak görülebilirken diğer yandan düzenli temettü ödemesi yapması, hisseyi uzun vadeli yatırımcılar için cazip hale getiriyor. InvestingPro’nun şirketin genel durumu ile ilgili değerlendirme notları arasında bir de şirketin kısa vadeli kâr artışına karşılık düşük F/K oranına sahip olması pozitif bir durum olarak yorumlanıyor.

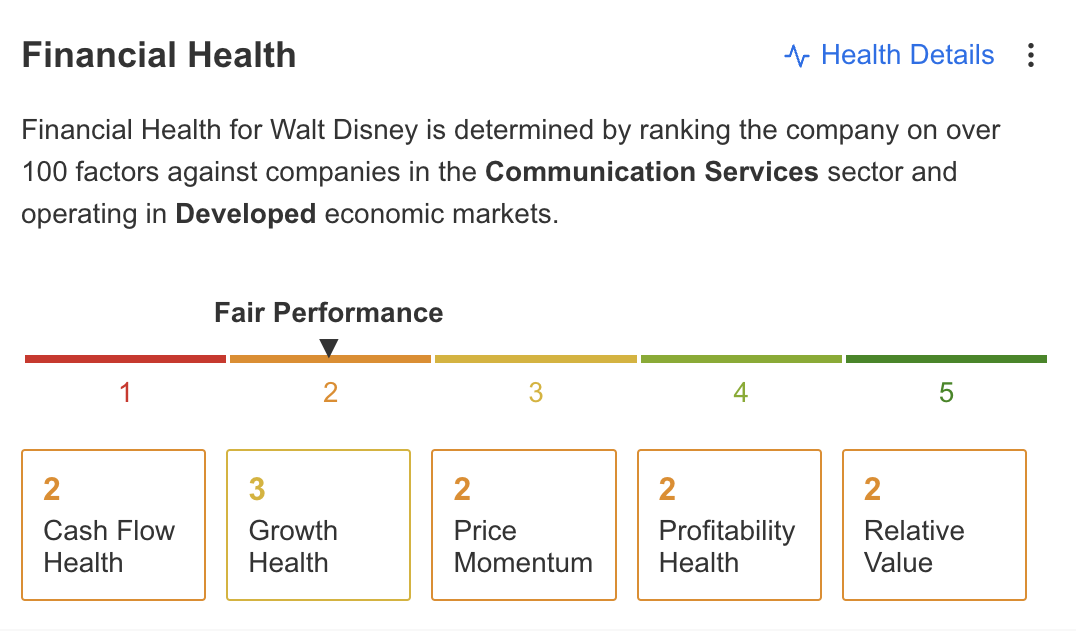

Güncel veriler ışığında Disney’in finansal sağlık durumu InvestingPro platformu üzerinden de görüleceği üzere ortalama değerin altında bulunuyor. Şirketin büyümesi ortalama seviyelerde değerlendirilirken kârlılık, nakit akışı, göreceli değeri ve fiyat momentumu geliştirilmesi gereken kriterler olarak karşımıza çıkıyor. Buna göre genel görünüm, analistlerin kısa vadede şirkete yönelik beklentilerini aşağı yönde revize etmesini de teyit ediyor.

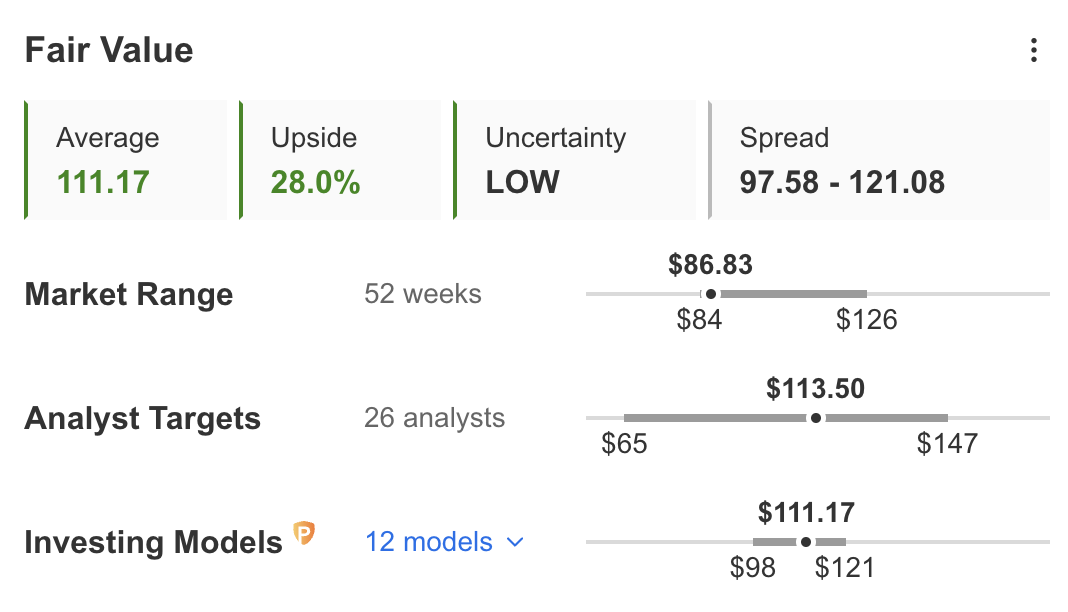

Şirketin finansal sağlığının ortalama değerlerin altında hareket etmesine karşılık hisse fiyatına yönelik beklentiler makul seviyelerde gözüküyor. Öyle ki InvestingPro’da 12 finansal model baz alınarak hesaplanan adil değer, bugün itibarıyla 111 dolar olarak gözüküyor. Analist hedefleri de benzer şekilde 113 dolar seviyesinde bulunuyor. Bu tahminlere göre DIS hissesinin mevcut fiyatına göre %28 oranında iskontolu hareket ettiğinden söz edilebilir.

DIS hissesi ile ilgili dikkat çeken diğer bir kriter ise beta’sının 1,28 seviyesinde olması. Bu oran, hissenin genel piyasa eğilimine göre daha yüksek tepkiler verdiği anlamına geliyor. Buna göre olası fiyat dalgalanmalarından 1’in üzerinde beta’ya sahip olan DIS payının daha volatil hareket etmesi beklenebilir.

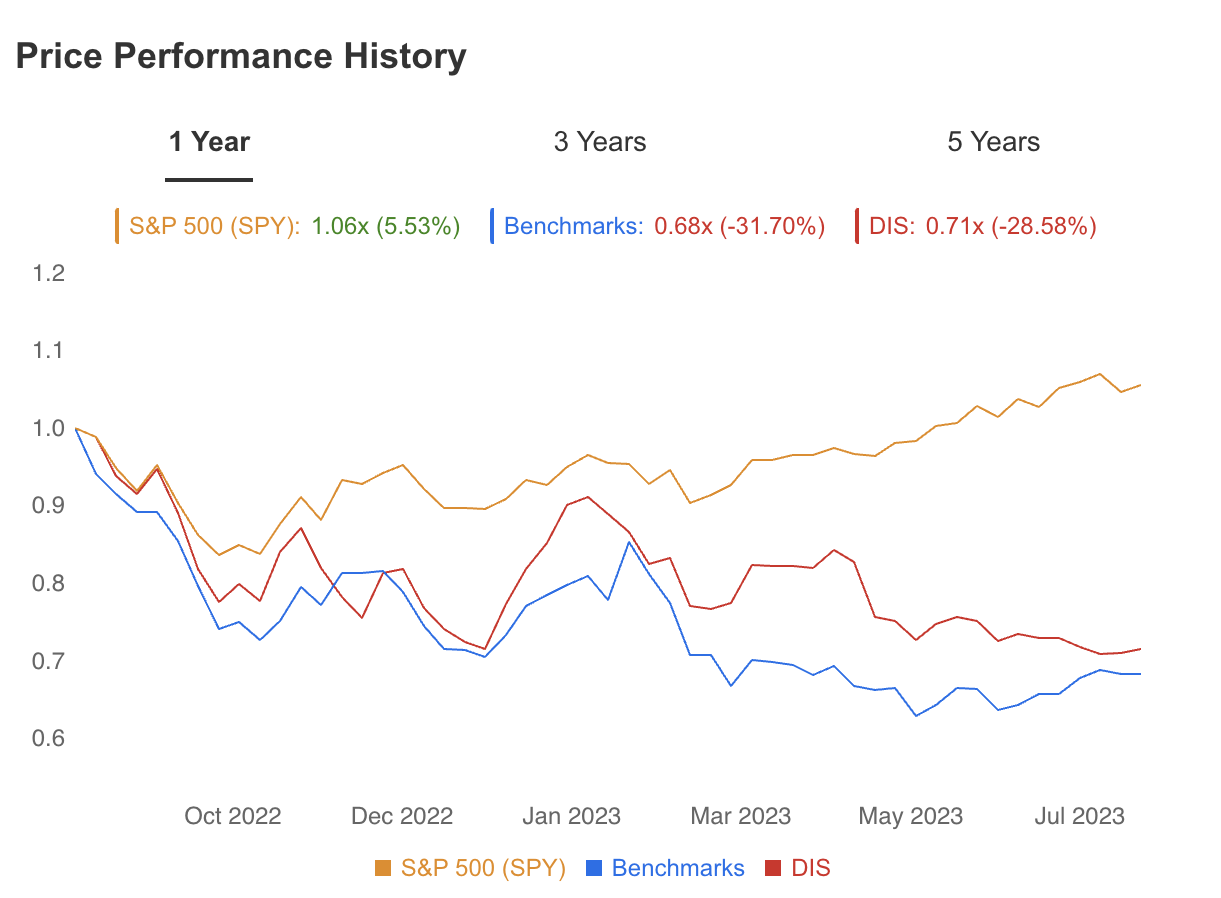

DIS’in son bir yıllık fiyat performasına göz atarsak hisse fiyatının bu süre zarfından sektör ortalamasının hemen üzerinde ve S&P 500’ün altında düşen bir trende sahip olduğu görülebilir. DIS’in fiyat performansına biraz daha yakından bakıldığında 2023 yılı itibarıyla negatif görünüm geçerli olsa da hafif yatay bir hareketle düşüş ivmesinin azaldığından söz edilebilir.

DIS hissesinin teknik görünümü

Son 2 senedir düşüş trendini sürdüren DIS, haftalık grafiğe göre geçen yıl toparlanma belirtileri gösterse de henüz trendini tersine çevirebilmiş değil. Ancak görünüm DIS’in geçmiş yıllarda tepki alımlarıyla karşılaştığı dip bölgeye ulaştığını gösteriyor.

DIS, güncel durumda 85 dolardaki uzun vadeli desteğini test ediyor. Diğer yandan bu bölgenin son olarak 2022’nin sonunda test edildikten sonra hızlı bir yükseliş eğilimine girdiği görülüyor. Ancak o dönemdeki tepki alımları, hızlı bir düşüşün ardından geldi. Yine de mevcut seviyeler, yatırımcılar için yeniden satın alma fırsatı olarak görülebilir.

Buna göre DIS’in düşüş trendini kırması için 95 doların üzerinde haftalık kapanış görmesi önemli hale geldi. DIS, 95 dolar üzerinde haftalık kapanış gerçekleştirebilirse ortalama 113 dolar bölgesi ilk hedef olarak görülebilir. Bu değerin üzerinde orta ve uzun vadeli hedefler; 128 - 141 - 155 dolar olarak takip edilebilir.

Haftalık grafikte Stokastik RSI göstergesi de aşırı satım bölgesindeki konumuyla 95 doların üzerinde bir yükseliş için önemli bir sinyal olarak görülebilir.

Sonuç itibarıyla finansal verilerine göre muhafazakar bir görünüme sahip olan Disney’in kısa vadede çözmesi gereken bazı sorunlar olsa da özellikle kurumsal yatırımcı ilgisinin canlı kalmasıyla uzun vadeli projeksiyonda sağlıklı bir görünüm sunuyor.

Bununla birlikte mevcut çeyrek için beklentiler aşağı yönlü revize edilirken 9 Ağustos tarihinde açıklanacak finansal sonuçların beklentilerin üzerinde gelmesi, hisse fiyatının yukarı yönlü hareketini tetikleyebilir.

Hisse senetlerinin borsa verileri, adil değeri, sağlık durumu ve profesyonel grafikler başta olmak üzere yatırımlarınızdan kazançlı çıkmanıza yardımcı olacak tüm araçlar InvestingPro’da. Katılmak için tıklayın.

Feragat: Yazarımız bu hisselerden herhangi birine sahip değildir. Tamamen eğitim amaçlı hazırlanan bu içerikler, yatırım tavsiyesi kapsamında değerlendirilemez.