CrowdStrike, 4. çeyrek finansal sonuçlarını bugün seans kapanışının ardından açıklayacak. Bulut tabanlı siber güvenlik çözümü sağlayan CrowdStrike, 2023 yılının son çeyreği boyunca müşteri sayısı artışı ve çeşitli anlaşmalara bağlı olarak önümüze güçlü bir tablo koyabilir.

Yapay zekanın hızlı gelişimi bu alana yönelen -Nvidia başta olmak üzere- teknoloji şirketlerinin önemli bir ivme kazanmasını sağlarken diğer yandan siber güvenlik konusu da şimdiye dek hiç olmadığı kadar önemli hale geldi. Gelişen teknolojiden yararlanan kötü niyetli kişiler, artık şirketler için çok daha ciddi bir sorun haline gelirken bu noktada siber güvenlik çözümü sunan CrowdStrike gibi şirketler ön plana çıkmaya başladı. Bu da CrowdStrike’ın Nvidia gibi yapay zekadan yararlanan başka bir teknoloji şirketi mi olacak sorusunu akıllara getiriyor.

4. çeyrek için sağlıklı sonuçlar beklenen CrowdStrike finansalları için InvestingPro’nun güçlü araçlarını kullanarak kolayca bakış açısı oluşturabiliriz. Böylece 2024 yılı boyunca şirketin nasıl bir yol izleyebileceğine dair bir görüş ederek olası fırsatlarını yakalama şansını elde edebiliriz. Öyle ki InvestingPro, geçen yıl %140 getiri sağlayan CrowdStrike gibi şirketleri, yükselişi kaçırmadan tespit etme fırsatı sunan piyasanın en güçlü temel analiz platformlarından biri.

INVPROG24 kodunu kullanarak InvestingPro’ya %20’ye varan indirimle sahip olabilir ve InvestingPro’nun kazanç potansiyelini keşfetmeye başlayabilirsiniz.

Öncelikle InvestingPro platformu üzerinden şirketin son çeyrek sonuçlarına yönelik beklentilere göz atalım.

CrowdStrike’ın son çeyrekte 840 milyon dolar gelir açıklaması bekleniyor. Buna göre HBK beklentisi ise 0,82 dolar. Analistler, son 3 ayda beklentilerini yukarı yönlü revize ederken yıl boyunca gelir ve HBK’sini beklentilerin üzerinde artırmayı başaran şirketin 2. ve 3. çeyrek sonuçlarına yatırımcıların olumlu tepkiler verdiği görülebilir.

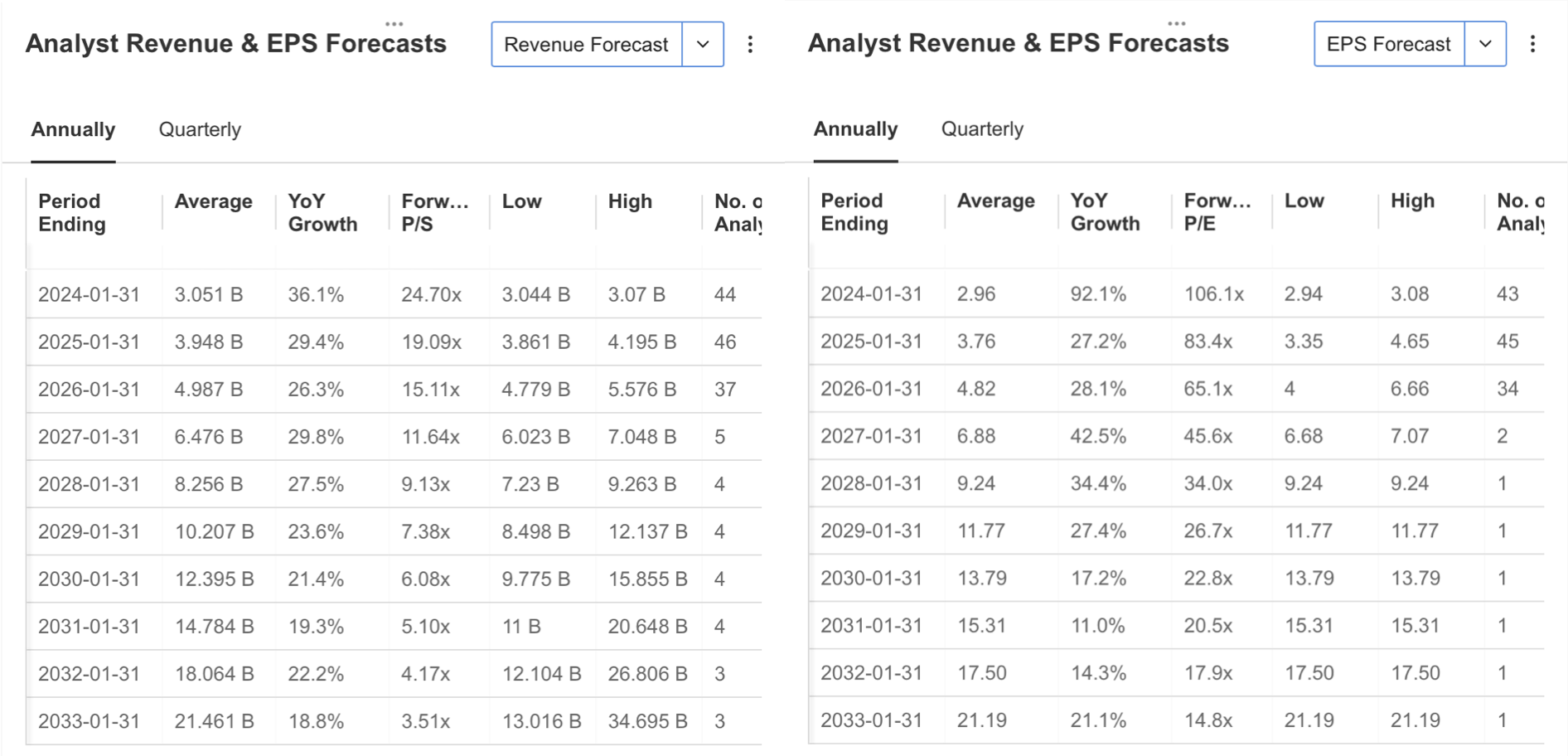

2024’ün geneli için analistler %36 artışla 3,05 milyar dolar gelir beklerken şirketin önümüzdeki yıllarda da gelirini yıllık bazda %25’in üzerinde artırmasını bekliyor. Hisse başı kâr tahminlerinde ise bu yıl %92 gibi önemli bir artış beklentisi bulunurken önümüzdeki iki yıl için CrowdStrike’ın HBK bazında daha ılımlı kalacağı tahmin ediliyor.

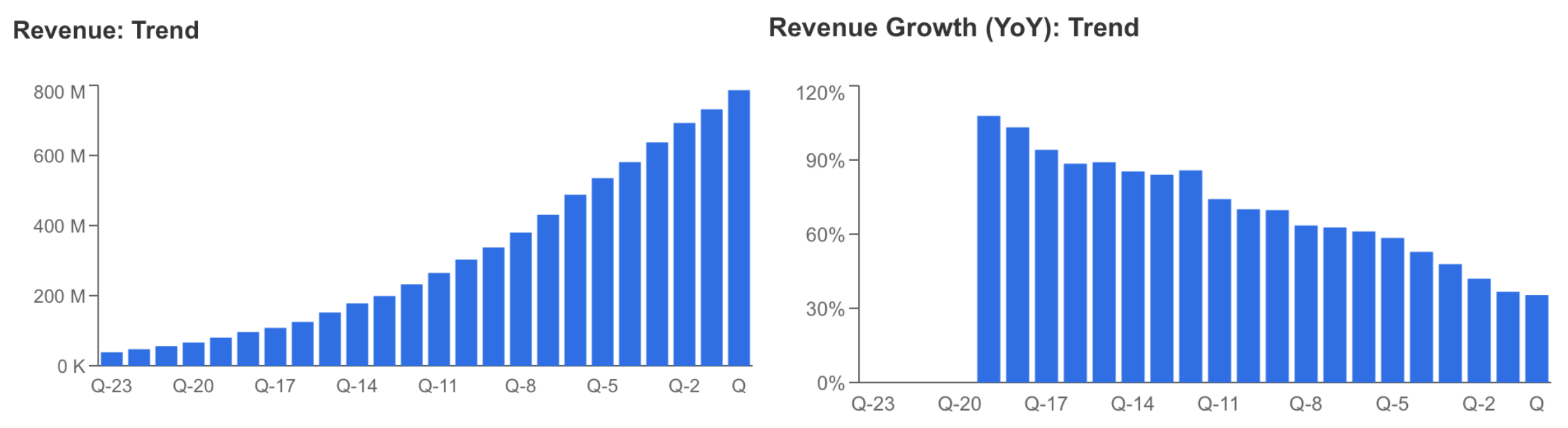

CrowdStrike’ın önemli finansal kalemlerin trendini kontrol ettiğimizde gelirin çeyrekli dönemlerde artmasına karşılık gelir büyümesinde bir düşüş ivmesi dikkat çekiyor.

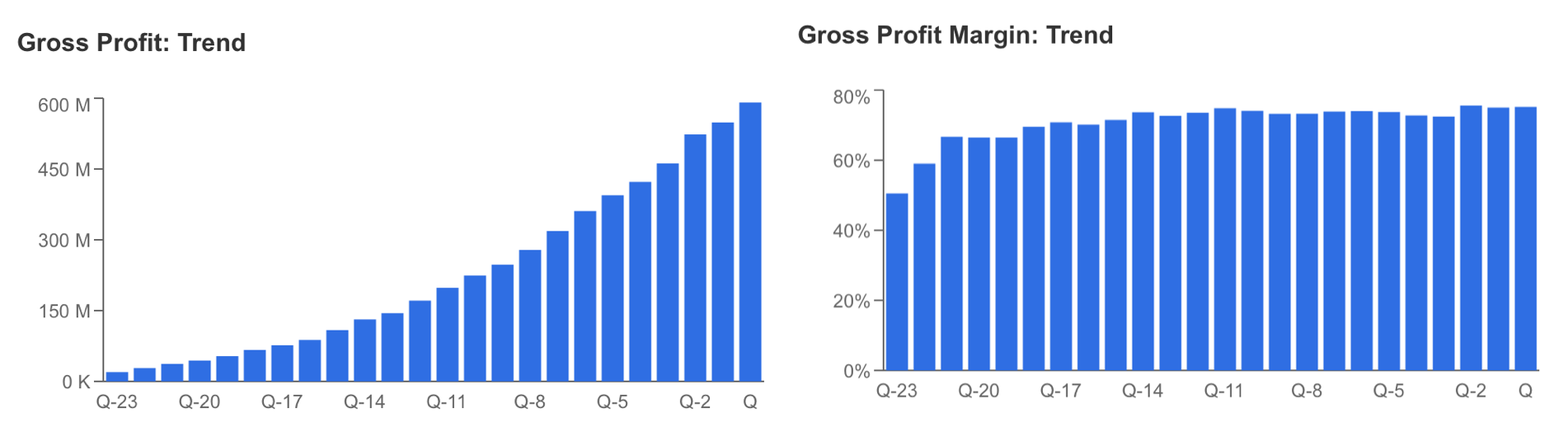

Bunun yanında şirket gelir maliyetindeki artışı daha sınırlı tutmayı başarırken brüt kâr marjının %75 seviyesinde korunmasıyla şirket, brüt kârda yükseliş trendini korumaya devam ediyor.

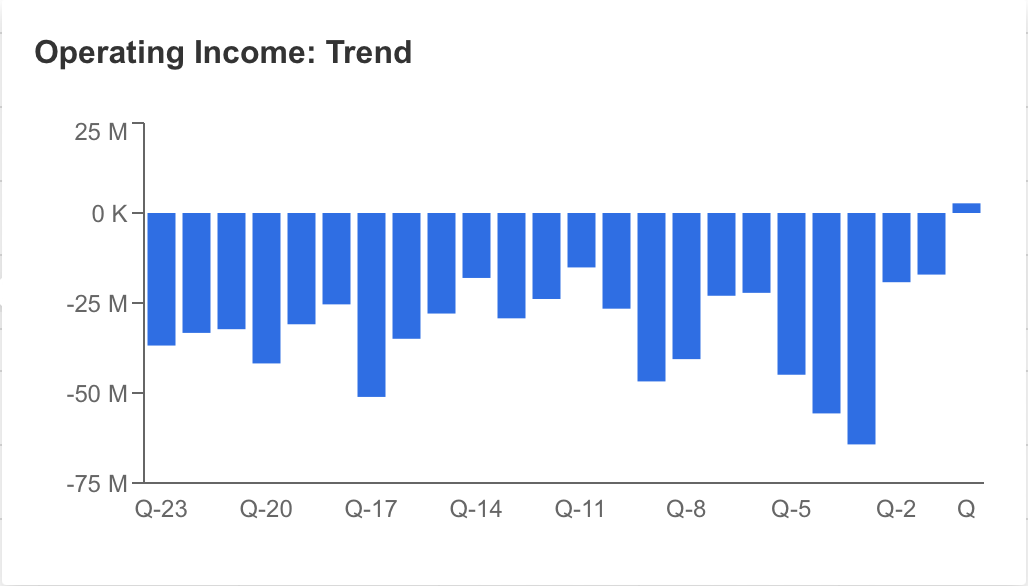

4. çeyrekte de kârlılığını artırması beklenen CrowdStrike’ın bir önceki çeyrekte gelirlerinin %93’ünü abonelik bazlı satışlar oluşturdu. Son çeyrekte de abonelik gelirlerinde %30’u aşan bir artış beklenirken mevcut gelire katkısının devam edeceğini görmek muhtemel. Bununla birlikte CrowdStrike’ın faaliyet giderlerindeki artış eğilimi net geliri olumsuz etkileyen en büyük faktör olarak kalmaya devam ediyor. Geçmiş dönem finansalları incelediğinde ise zarar yazan faaliyet gelirlerinin ilk defa 3. çeyrekte 2,7 milyon dolar seviyesinde artıya geçmesi dikkat çekici bir gelişme olarak görülebilir.

Son yıllarda faaliyet gelirlerindeki negatif görünümü azaltan CrowdStrike’ın son çeyrekte de faaliyet geliri elde etmesi, finansallar açısından iyileşme adına önemli bir ipucu olarak kabul edilebilir.

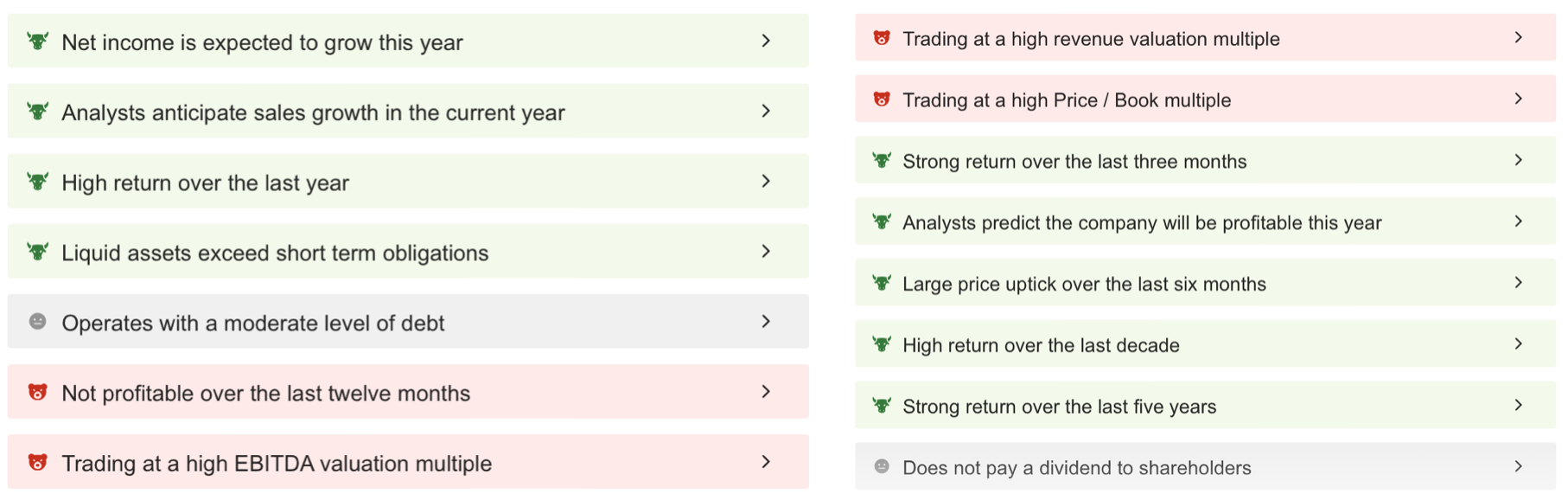

CrowdStrike finansal görünümüne yönelik ProTips raporu da şirket hakkında önemli ipuçları içeriyor.

CrowdStrike’ın güçlü yönlerini özetleyecek olursak; satış büyümesi ve net kârda artış beklentileri, şirketin son bir yılda yüksek getiri sunması ve likit varlıklarının kısa vadeli borç yükümlüklerinin üzerinde kalmasından bahsedebiliriz. Ayrıca şirket uzun vadeli görünümünde de pozitif bir görünüme sahip.

Bunun yanında şirketin zayıf yönleri ise son 12 ayda kârlı olmaması, gelire göre yüksek değerlemeyle devam etmesi ve yüksek FD değeri olarak görülüyor. Ayrıca yüksek faiz ortamında ortalama bir borç seviyesinde devam etmesi ve temettü ödemesi yapmaması da birer uyarı işareti olarak kabul edilebilir.

Şirketi sektöründeki denk şirketlerle karşılaştırarak güncel durumu hakkında daha fazla veriye sahip olabiliriz.

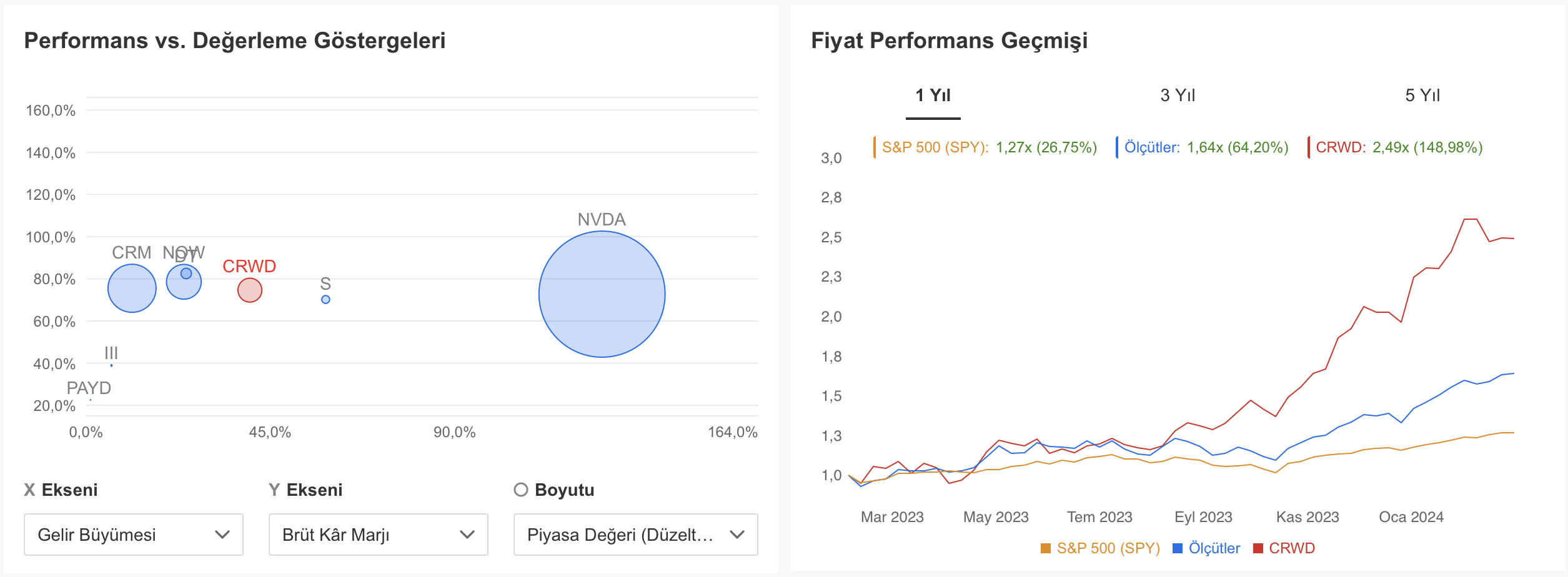

Denk şirketlerle performans ve değerleme göstergesini incelediğimizde CrowdStrike’ın piyasa değeri açısından yaklaşık 4 kat büyük alan Salesforce’dan gelir büyümesi açısından daha iyi konumda olduğu görülüyor. Brüt kâr marjı açısından ise denk şirketlerle hemen hemen aynı seviyede bulunuyor. Bu karşılaştırma özellikle şirket hisselerinin pahalı mı yoksa ucuz mu olduğunu daha iyi anlamanın etkili bir yoludur. Bu arada InvestingPro ile aynı sektördeki şirketleri birçok göstergeye göre karşılaştırabilirsiniz.

Yapay zekadan önemli şekilde yararlanarak dikey bir büyüme ivmesi yakalayan Nvidia ise %125’i aşan yıllık gelir büyümesiyle %40’a yakın gelir büyümesine sahip CrowdStrike’ın oldukça önünde. Ancak siber güvenlik sektörüne yönelik talepteki artış potansiyeli CrowdStrike’ın marjlarını son derece olumlu etkileyebilir. Bu yüzden şirketin bugün kapanış sonrası açıklayacağı 4. çeyrek finansalları bu potansiyel büyüme için gösterge niteliğinde olabilir.

Fiyat performansı açısından bakıldığında ise CRWD’nin son bir yılda %150’ye yakın değer artışıyla %26 bandında yükselen S&P’nin oldukça üzerinde kaldığı görülüyor. Bu da yatırımcıların yapay zeka destekli ürün ve hizmetleriyle öne çıkan CrowdStrike’a olan talebinin oldukça yüksek olduğunu gösteriyor.

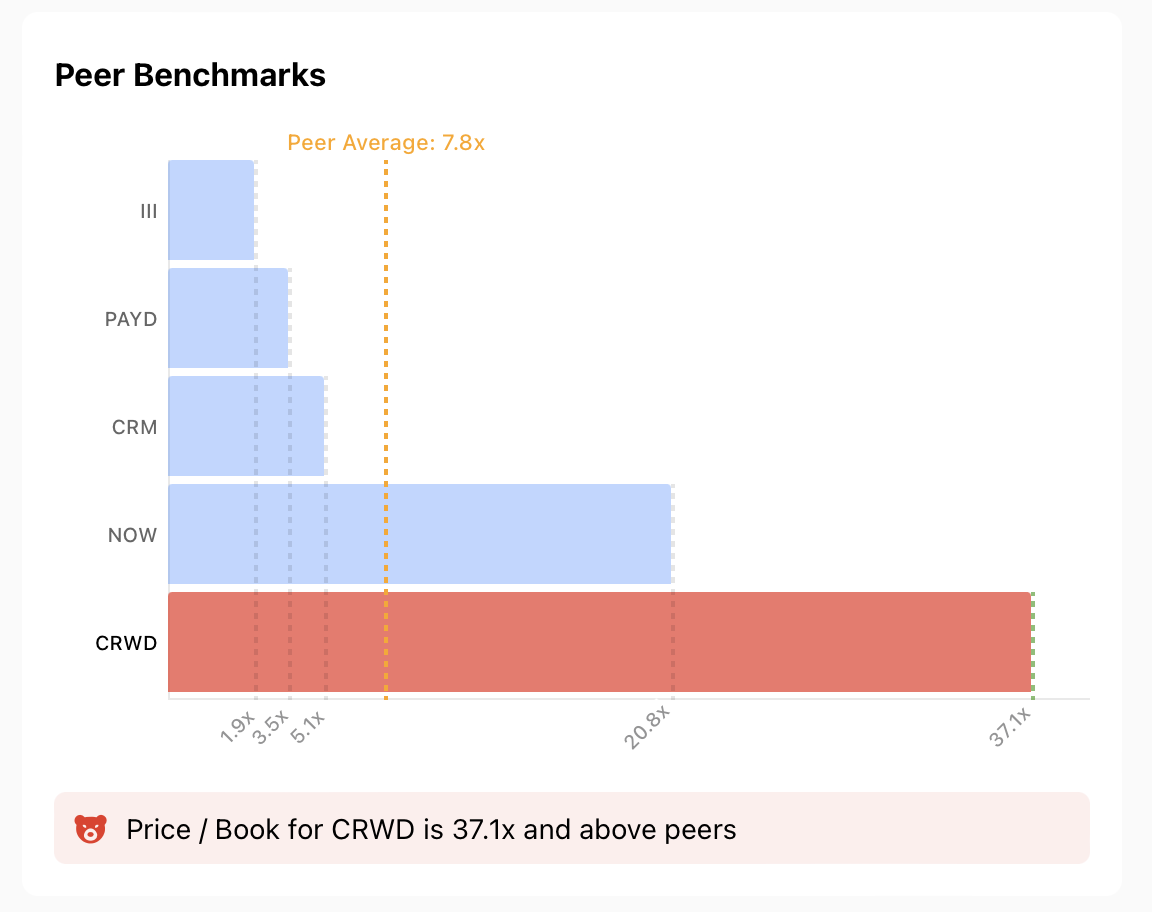

Bu açıdan bakıldığında şirketin 37x’lik FD oranına rağmen yatırımcıların yükseliş potansiyeline güvenerek bu düzeltme sinyali veren rasyoyu pek dikkate almadığından bahsedebiliriz.

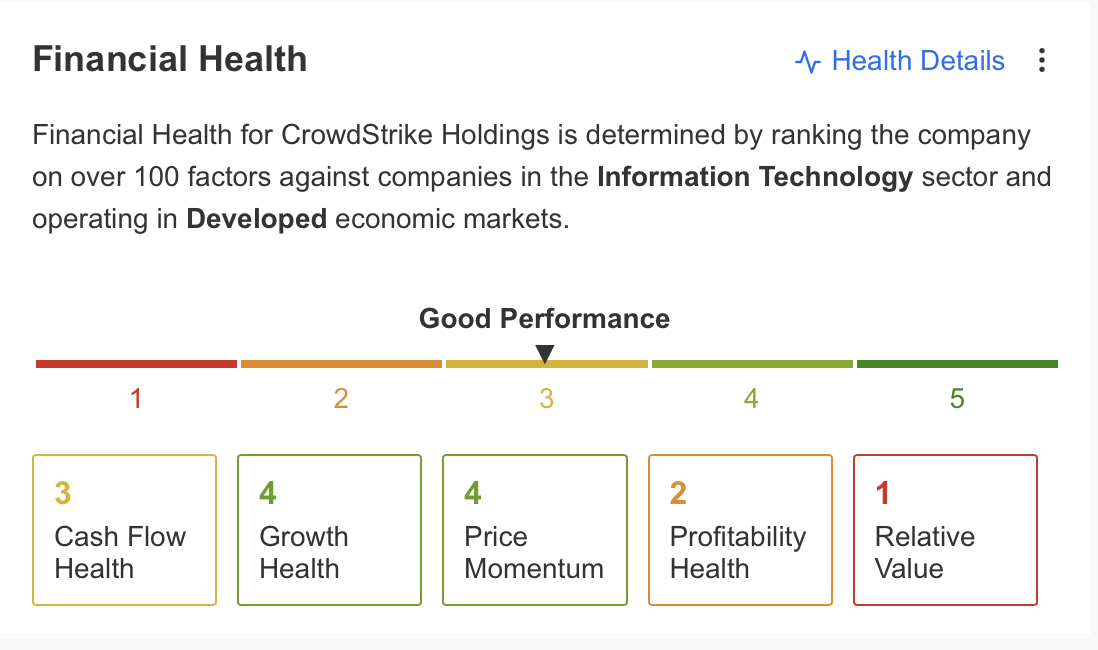

Şirketin genel sağlık durumunu incelediğimizde büyüme ve fiyat momentumunun çok iyi durumda olduğu görülürken kârlılık ve nakit akışı durumunda iyileşme görülmesi durumunda finansal sağlığın daha iyi duruma gelebileceğini görebiliriz. Bu da CrowdStrike’ın büyümesine katalizör olabilecek en önemli temel göstergeler olarak takip edilebilir.

CRWD Teknik Analizi

CRWD’ye teknik açıdan bakıldığında 2023 yılı boyunca sağlıklı bir yükseliş trendi kaydeden hissenin mevcut trendini 2024’te de devam ettirdiği görülüyor. Yılın ilk günlerinde son zirvesini kıran CRWD, Şubat ayından bu yana Fib 1,272 değerindeki 330 doları kıramamış durumda.

Son bir aydır direnç bölgesinde hareket eden hisse, bugün olumlu finansal sonuçların açıklanması durumunda diğer çeyreklerde görüldüğü gibi bir talep dalgasıyla daha karşılaşabilir ve 330 dolar üzerinde 390 dolardaki bir sonraki direnç bölgesine doğru hareket edebilir. Bu bölge CRWD için önemli bir direnç alanı olarak görülürken kırılım trendin 500 dolar bölgesine doğru hareketini tetikleyebilir.

Bu noktada bir düzeltme gelmesi durumunda ise en yakın destek noktası olarak 280 dolar olarak takip edilecek. Bu desteğin altında ise 240 dolara doğru bir düzeltme gelmesi muhtemel gözüküyor.

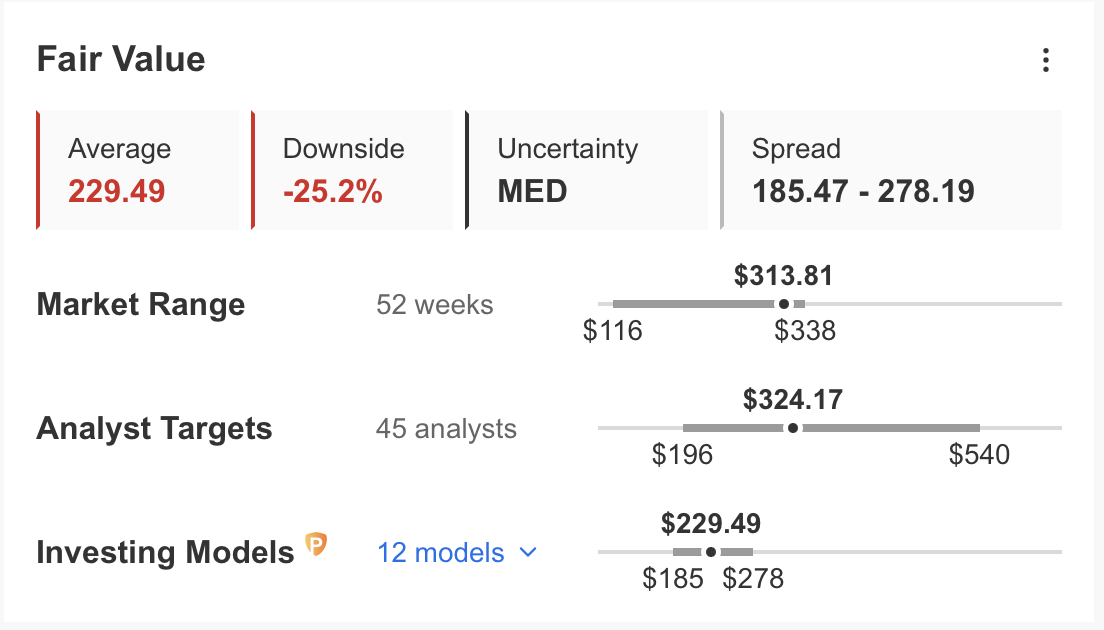

InvestingPro adil değer analizi ise son finansal görünüme göre hissenin yıl için %25 düşüşle 230 dolara kadar geri çekilebileceği öngörüsünü sunuyor.