- Credit Suisse'in yaşadığı zorluklar, zaten zor durumda olan Avrupa ekonomisine yeni bir risk daha ekliyor

- Ödeme gücü endişelerinin devam etmesi nedeniyle, bankanın yeniden yapılandırma planları belirsizliğini koruyor

- Ancak, bankanın iflasından kaçınmak için pek çok seçenek bulunduğundan 2008 tipi bir senaryo olası değil

- Serbest bir fon olan Archegos Capital'in iflası.

- Başarısız finansör Greensill Capital ile bağlantılı müşteri fonlarının askıya alınması.

- CS üçüncü çeyrek sonuçlarını açıklayacak. Şu anda, 2022'de iki kötü çeyrek geçirdi ve piyasa 3. çeyreği toplam 1,7 milyar dolar zararla kapatmasını bekliyor.

- Banka krizle başa çıkmak için yol haritasını açıklayacak.

- İsviçre hükümeti Credit Suisse'i kurtarabilir.

- CS, örneğin UBS gibi başka bir banka tarafından satın alınabilir.

- Ve elbette, piyasanın şu anda gerçekleşme olasılığına yaklaşık %20 şans verdiği iflas.

İsviçre'nin en büyük ikinci bankası olan Credit Suisse (SIX:CSGN) (NYSE:CS), artan ödeme gücü endişelerinin Avrupa'da Lehman Brothers tipi bir iflas endişelerini tetiklemesiyle son birkaç haftadır finansal manşetlerde yer alıyor. İkinci çeyreğin sonunda, 160 yıllık kurumun toplam varlıkları yaklaşık 727 milyar İsviçre frangı (735.68 milyar dolar) boyutundaydı.

Ancak saatli bomba henüz kısa bir süre önce dünyanın dikkatini çekmiş olsa da, Credit Suisse'in sorunları çok eskilere dayanıyor. Özellikle de bankanın iki müşterisi, 5 milyar doların üzerinde kayıplarla şirketin bilançosunda büyük bir delik açtı:

Bu zorluklara ek olarak, bazı üst düzey yöneticilerin de gemiyi terk etmesiyle birlikte bankada bir yön eksikliği de var. Sonuç olarak, bu yılın ilk yarısında CS yaklaşık 1.904 milyar dolar zarar açıkladı ve Moody's tüm yıl zararının 3 milyar dolara kadar çıkabileceğini teyit etti.

Bu rakamlar, geçen yılki 1 milyar dolarlık sağlam ilk yarı performansına tam bir tezat oluşturuyor.

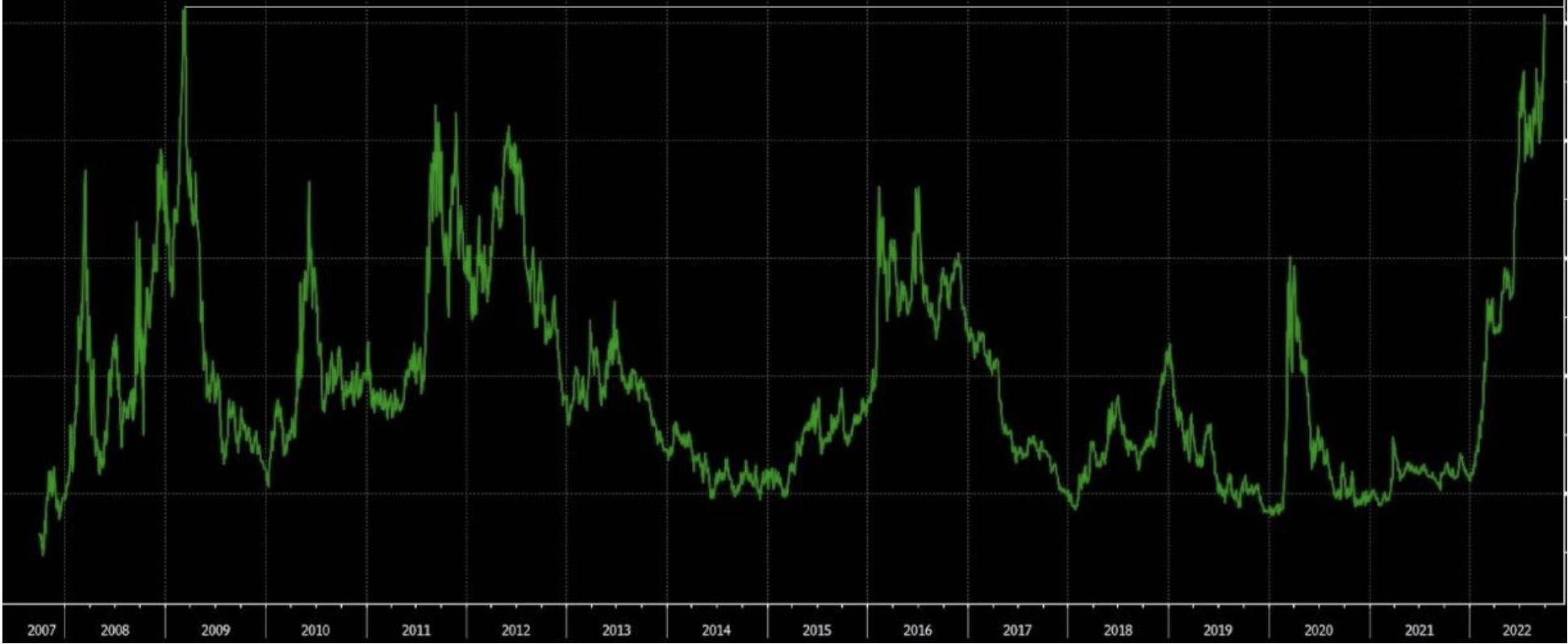

Tüm bu faktörler, bankanın ödeme gücünün güvenilirliği konusunda alarm zillerini çaldırdı. Bunun bir kanıtı olarak, temerrüt sigortası olan Kredi Temerrüt Takasları (CDS) rekor seviyelere yükseldi (%250'den fazla).

Kaynak: Bloomberg grafiği

Kredi Temerrüt Takasları, temerrüde karşı bir tür sigortadır. İşleyişleri basittir: Bir yatırımcı olası temerrüt riskinden korunmak için bir varlık üzerinde CDS satın alır. Yatırımcı, satıcıya bir prim öder. Şirket iflas ederse, yatırımcı varlığın değerini alacaktır. Şirket iflas etmezse, ödediği primi kaybeder.

Ancak bugünlerde çok konuşuluyor olsa da, Credit Suisse'in sorunlarını 2008 ile kıyaslamak doğru değil. Lehman Brothers, ABD'deki en küçük yatırım bankalarından biriydi ve gayrimenkul sektörüne çok açıktı. Diğerlerine örnek olması için, Lehman'ın düşmesine izin verdiler.

Şaşırtıcı olmayan bir şekilde, Credit Suisse hisseleri manşetlere tepki göstererek bu yıl yaklaşık %55 değer kaybetti. Sonuç olarak, bankanın piyasa değeri 25 milyar dolardan yaklaşık 11 milyar dolara düştü.

Yüksek net değere sahip müşteriler paralarını bankadan çekmeye başladı, bu da işlem kuyruğuna ve bazı geçici gecikmelere neden oldu.

Dahası, özel bankacılar gerginliğin para çıkışıyla devam etmesini önlemek amacıyla, bankanın sermaye tamponunun ve likiditesinin sağlamlığı konusunda güvence vermek için en önemli müşterilerle bir dizi temas ve görüşme gerçekleştirdi.

Bundan Sonra Ne Olacak?

Tüm gözler, 27 Ekim'de gerçekleşecek iki olaya çevrilmiş durumda:

CS'nin yaklaşık 4 milyar dolar sermaye artırması gerekecek. Her şey, bankanın çöküşünü önlemek için işin derinlemesine yeniden yapılandırılması ve para enjeksiyonunun sağlanması için olası bir sermaye artışına işaret ediyor.

Normal bir yol haritası, zaman kazanmak için varlıkların satılması ve ardından sermaye artırımına gidilmesi olacaktır. Varlık satışları arasında Brezilya hariç LatAm Wealth işi ve işgücünün yaklaşık 5.000 kişi azaltılması olabilir.

Credit Suisse şimdilik yatırımcıları sakinleştirmek için 3 milyar euroya kadar kendi borcunu geri almayı teklif etti. Banka, borç piyasalarındaki son düşüşten faydalanmak ve kendi borcunu indirimli olarak satın almak için yeterli likiditeye sahip (likidite karşılama oranı Avrupa ve ABD bankaları arasında en yükseklerden biri). Bu durum, temerrüt sigortasının maliyetinin düşmesiyle Cuma günü hisselerinin %5'ten fazla yükselmesine neden oldu.

Ayrıca, banka yatırım bankacılığı işinden ayırmayı umduğu işletmelerden birine bir yatırımcının girme olasılığını da değerlendiriyor. Amaç likiditeyi artırmak ve yeniden yapılandırma maliyetlerini finanse etmek olacaktır.

Ek olarak, CS Zürih'teki beş yıldızlı bir otelin 400 milyon İsviçre frangı karşılığında satışı için de görüşmeler yürütüyor.

Gerçekçi bir yeniden yapılandırma planı gerçekten de sinirleri yatıştırmak için uzun bir yol kat edecektir. Sorun, bankanın daha önceki yeniden yapılandırma planlarında temerrüde düşme geçmişi olduğu için buna inanıp inanamayacağımız.

Ancak yeniden yapılandırma planı bankanın tek olasılığı değil.

Eğer son alternatif gerçekleşirse, Avrupa bankacılık sistemi üzerinde korkulan domino etkisine ve halihazırda karşı karşıya olduğumuz finansal krizle birlikte büyük bir sorun yaratacak yeni bir finansal krize sahip oluruz.

Ancak İsviçre hükümetinin yılın başından bu yana, ülkenin ilgili bankalarının iflas etmesi durumunda kamu likidite desteği sağlayacak yeni bir yasa üzerinde çalıştığını hatırlatmakta fayda var.

Açıklama: Yazar Credit Suisse hisselerine sahip değildir.