- Piyasayı zamanlamak yatırımcıların en büyük düşmanıdır

- Satın al ve tut, uzun vadede yatırımcıların en iyi dostudur

- Bunu bilmelerine rağmen, çoğu yatırımcı çok para kaybetme eğilimindedir

- Dotcom balonu

- İkiz Kuleler

- Subprime Krizi

- Avrupa Borç Krizi

- Maksimum düşüş: %-50,5

- Gerileme süresi: yaklaşık iki yıl altı ay

- Maksimum düşüş: %-57,5

- Gerileme süresi: yaklaşık 1,5 yıl

Yapay Zekanın (AI) ortaya çıkmasına rağmen, insan beyninin finansal piyasalardaki en büyüleyici ve etkili unsur olmaya devam ettiğine kesinlikle inanıyorum.

Yetenekli bir yatırımcı olmak için temel ve teknik bilgileri analiz etmek ve davranışsal finans üzerine çalışmak şarttır. Bu çalışma alanı, insan davranışlarının piyasa hareketlerini nasıl önemli ölçüde etkilediğini incelediği için çok önemlidir.

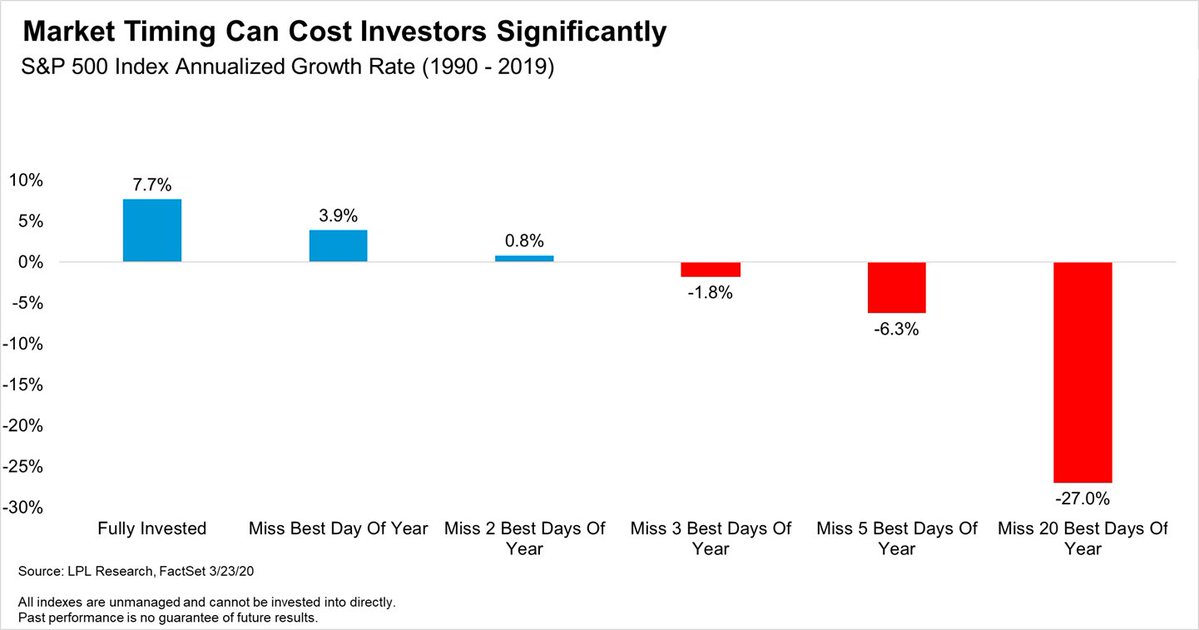

Bunu akılda tutarak, Al ve Tut stratejisini tartışalım. Başlangıç olarak, birçok kişinin tanıyabileceği veya karşılaşmış olabileceği tanıdık bir görseli (aşağıya bakın) paylaşmak istiyorum:

Bu görsel bize basit bir hikaye anlatıyor: Piyasayı zamanlamak ortalama bir yatırımcı için kaybet-kaybet oyunudur.

Şimdi de S&P 500 için 1990 ile 2019 yılları arasındaki döneme yakından bakalım:

Ayrıca, teknik olarak 'kayıp on yıl' olarak adlandırılan ve ABD borsasının oldukça nadir görülen negatif getiri sağladığı 2000-2009 döneminden de geçtik.

Buna rağmen, sonuç %7,7'lik yıllık bileşik getiridir.

Hepsi iyi mi? Pek sayılmaz.

Çünkü paranızı (neredeyse) dört katına çıkarmak için aşağıdaki zor zamanlardan geçmeniz gerekirdi:

Dotcom balonu

Subprime balonu

Bu tür olaylar sırasında yatırımcının basit bir şey yapması gerekirdi: Her şeyle bağlantıyı kesmek, piyasaları takip etmeyi bırakmak, hiçbir şeyi ve hiç kimseyi takip etmemek ve tamamen izole olmak.

Bu tür düşüşlere tanık olmak ve başkalarına uyma dürtüsüne direnmek zor olduğundan, bunun zorluğu duygusal ve sosyal temellidir.

Yatırımcılar Neden Para Kaybeder?

29 yıllık bir dönemi düşünün. Bunun uzun mu, yoksa kısa mı sayılacağı bireysel bakış açılarına bağlıdır.

Ortalama insan ömrünün 85 yılı aştığı günümüzde, 29 yıl boyunca yatırım yapmak bir kişinin toplam yaşam süresinin yaklaşık %30-33'ünü (hatta daha azını) temsil etmektedir.

Kişinin bakış açısına bağlı olarak bu, hayatının önemli ya da nispeten küçük bir kısmı olarak görülebilir.

TikTok'taki bir videonun 30 saniyeden fazla sürmesi halinde görmezden gelindiği bir dünyada uzun gibi görünse de, hayatımızın önemli bir kısmına yatırım yapmak önemli faydalar sağlayabilir.

Belki bu süre çok fazla, ama piyasalar böyle işliyor.

Bir brokerda yeni bir hesap açtığınızda, her zaman "Kullanıcıların %70-80'i para kaybediyor" diyen feragatnameler olduğunu hiç fark ettiniz mi?

Ve bence yüzyılın SORUSU şudur:

Bu gerçeklerin farkında olmalarına rağmen, çoğu yatırımcı neden en iyi hisse senetlerini aramakta ısrar ediyor, piyasayı zamanlamaya çalışıyor ve sonuçta para kaybediyor ya da potansiyel kazançları kaçırıyor?

Yıllar boyunca insan davranışlarını gözlemleyerek beş potansiyel motivasyon belirledim:

1. Ego

Çoğu yatırımcı piyasadan daha iyi performans gösterebileceklerini, en iyi performansı gösterecek hisse senetlerini seçebileceklerini ve ne zaman alıp ne zaman satacaklarını bilebileceklerini DÜŞÜNÜR. Ama sonra para kaybederler ya da en azından S&P 500'e dayalı bir ETF satın almaktan daha az kazanırlar.

2. Can Sıkıntısı

Bir ETF satın alıp 29 yıl boyunca elde tutmak ve her şeyi görmezden gelmek eğlenceli değildir. Almak ve satmak, girmek ve çıkmak ve her zaman o heyecanı hissetmek daha eğlencelidir, bu da yatırım yapmaktan çok bahis oynamaktır.

3. Sosyal Kanıt

Yatırımcı diğer insanlardan onay almak ister. Bizler sosyal hayvanlarız, eğer Al ve Tut yaparsak herkes bizi eleştirecektir çünkü insanların %99'unun yapmadığı bir şeyi yapıyoruz. Bu yüzden rahatsız oluruz; kitlelere 'aykırı' davranırız. Bu rahatsızlık (eğer yönetemezsek) kendimizi başkalarıyla aynı hizaya getirmemize ve dolayısıyla para kaybetmemize neden olur.

4. Cehalet

Bununla yüzleşelim. Eğer çok az insan piyasalarda iyi para kazanıyorsa, piyasaların nasıl işlediğini BİLEN insanlar için de aynı şey söylenebilir. Herkes bildiğini sanır ama çok azı gerçekten bilir. Birçok yatırımcı rastgele ya da kafasında hiçbir temeli olmayan varsayımlara dayanarak yatırım yapar ve sonuç olarak uzun vadede para kaybeder. Buna 'Dunning-Kruger' etkisi denir; bir alanda deneyimsiz ve vasıfsız olan bireylerin, yanlış bir şekilde ortalamanın üzerinde olduğuna karar vererek hazırlıklarını abartma eğiliminde oldukları bilişsel bir çarpıtmadır.

5. Korku/Korkusuzluk

İnsan beyni piyasadaki aşırılıklara duygusal tepki verir; sürüngen, tarih öncesi beyinlerimiz, özellikle panik durumlarında, yüzyıllardır alışkın oldukları şeyi yapma eğilimindedir: kaçmak. Bu yüzden insanlar piyasalar çöktüğünde (daha iyi fiyatlardan almak yerine) satarlar, içlerindeki ilkel insan galip gelir ve bu yüzden kaçarlar (ve her zaman en kötü dönemden kısa bir süre sonra gerçekleşen büyük sıçramayı kaçırırlar).

Bu yüzden sıkılın, çok sıkılın ve o 10, 20, 30 yıl göz açıp kapayıncaya kadar geçsin!

Yatırımcıların performansını etkilediğine inandığınız başka faktörler veya nedenler varsa, aşağıdaki yorumlar bölümünde bana bildirin.

InvestingPro araçları, bilgili yatırımcılara hisse senetlerini analiz etmede yardımcı olur. Wall Street analistlerinin görüşlerini kapsamlı değerleme modelleriyle birleştirerek, yatırımcılar getirilerini en üst düzeye çıkarırken bilinçli kararlar alabilirler.

InvestingPro 7 günlük ücretsiz deneme sürümünüzü şimdi başlatın!

***

Açıklama: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır; herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye, danışmanlık veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu hatırlatmak isterim; bu nedenle, herhangi bir yatırım kararı ve buna bağlı risk yatırımcıya aittir.