Yılın ikinci yarısına başladığımız bir süreçte BİST100 Endeksinin yıl başından bu yana sergilediği %50’ye yakın performansı dikkat çekmektedir. Özellikle yıl başından bu yana enflasyon oranının %25 olduğunu düşünürsek 2 katına yaklaşan performans ile göz doldurmaktadır.

Peki, Bist100 endeksi bu denli önemli bir getiri sağlarken şirketler ve sektörler aynı iyimserlikte mi? Bu soruya HAYIR demek durumundayız.

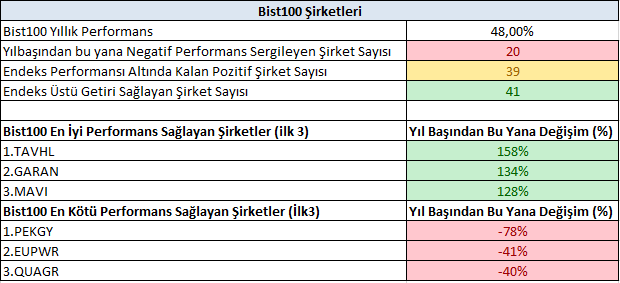

12 Temmuz 2024 itibariyle Bist100 endeksi üzerinde getiri sağlayan sadece 41 şirket olurken, 39 şirket pozitif tarafta kalmayı başardı ancak endeksi geçemedi, 20 şirket ise negatif performans ile yatırımcılarına moralsiz bir ilk yarı izletti.

Yılın ikinci yarısında negatif performansa sahip şirketler pozitif bölgeye geçebilecek mi, geride kalanlar endeks üzerinde bir performans sergileyebilecek mi, iyimser bölgede kalanlarsa zirvedeki yerini koruyabilecek mi sorusuna cevap aramaktayız. Bu süreçte hem yerel hem de küresel gelişmeleri takip etmekle birlikte özellikle yabancıların tahvil tarafındaki isteğini hisse tarafına kaydıracak mı konusu borsa ve şirket beklentilerini yorumlayabilmek adına yakinen takip edilmelidir.

Borsa'da hata yapma lüksünün ciddi anlamda azaldığı ve sektör / şirket seçiminde çok fazla dikkat etmemiz gerektiği bir dönemdeyiz. İşte tam da bu süreçte sizler için Bist100 şirketlerine yönelik temel çarpanlar ve rasyo analizleri vasıtasıyla filtreleme yöntemleri kullanarak şirketler ve sektörlerdeki görünümler hakkındaki düşüncelerimizi aktaracağız.

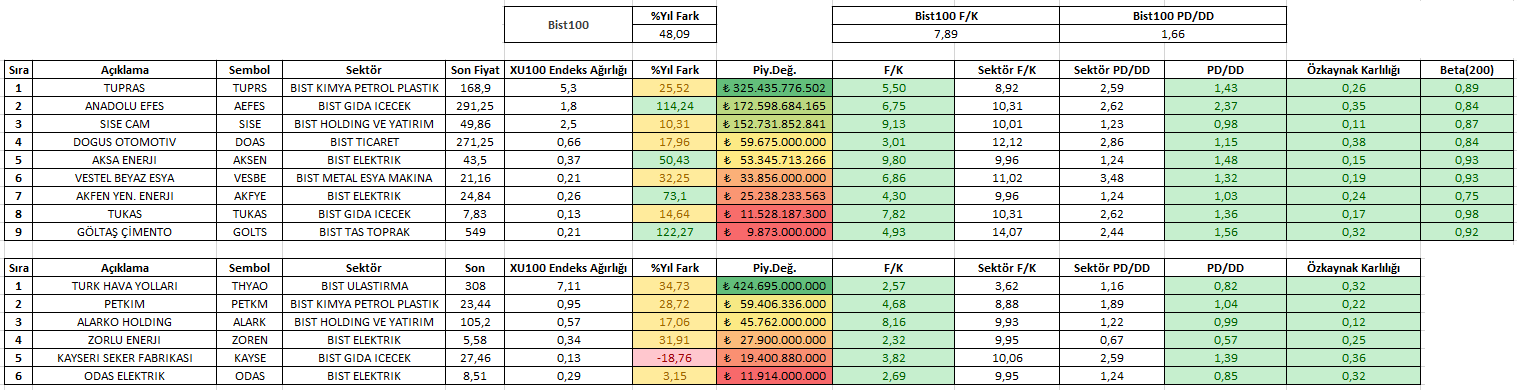

Başlangıç olarak BİST100 şirketlerine yönelik temel çarpanlar doğrultusundaki performanslarını inceleyeceğiz. F/K, PD/DD, Özkaynak Karlılığı ve risk ölçütü olarak da Beta kullanacağız.

F/K ve PD/DD oranlarını incelerken her şirketin kendi çarpan rakamlarını incelemek yerine sektör ortalamaları ve bu ortalamalardan farklılıklarını dikkate aldık. Sektörün altındaki değerlere (F/K ve PD/DD) sahip olan şirketler önceliğimiz oldu. Bu şirketlerin risk durumunu ölçümlemek için beta’sına baktık ve 1’in altında olan şirketleri radarımıza aldık. Son olarak da Özkaynak Karlılığı ile şirketlerin iskontolu olup olmadığını görmek adına PD/DD oranıyla kıyasladık. Özellikle kendini amorti edebileceğini teorik olarak düşündüğümüz 10 yıl katsayısı ile PD/DD ve Özkaynak karlılığını karşılaştırdık. Yani şirketlerin özkaynak karlılığının PD/DD oranının onda birinden küçük olanları daha fazla dikkate aldık.

Belirlediğimiz kriterler sonucunda ilk filtre yöntemimizden geçen Bist100 şirket sayısı 9 olarak karşımıza çıkmaktadır.

Ek olarak bu filtreleme yönteminde küçük bir esneklik yapıp beta katsayısını çıkardığımızda ise 9 olan şirket sayısına 6 eklenmektedir. Bu şirketleri de dilerseniz tablodan görebilirsiniz.

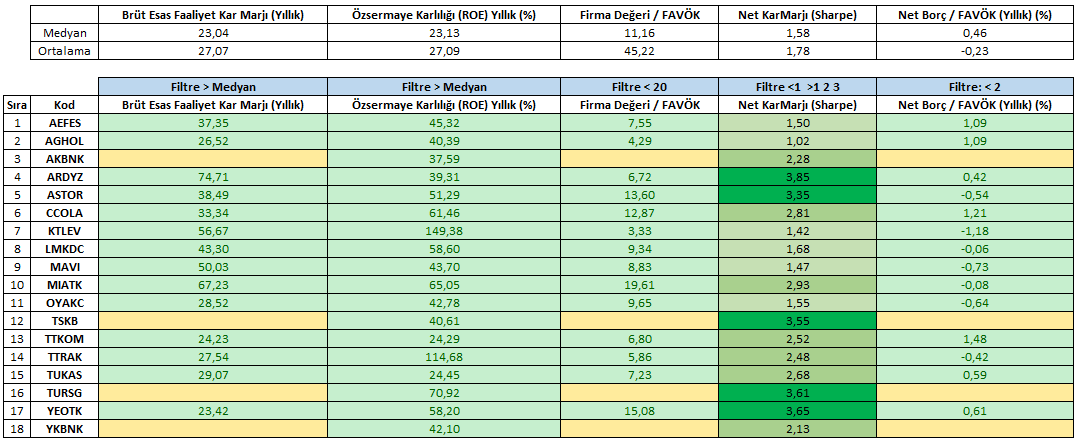

İkinci filtremizde biraz daha karlılık rasyolarına yöneliyoruz.

Temel çarpanlar sonrasında Bist100 şirketlerini filtrelemelerden geçireceğimiz rasyolar Brüt Esas Faaliyet Kar Marjı, Özkaynak Karlılığı, Firma Değeri / FAVÖK, Net Kar Marjı ve Net Borç / FAVÖK oranları olarak kaydediyoruz. Bu rasyoları medyan rakamları veya belirlediğimiz kriterler dikkate alarak kıyaslıyoruz. Örneğin Brüt Esas Faaliyet Kar Marjında medyan değer 23,04 olduğu için bu oran üzerinde kalmayı başaran şirketleri dikkate alıyoruz. Net Kar Marjı yani Sharpe rasyosunda ise 1,58 medyan değerinden ziyade 1,2 ve 3 gibi kademeli bir şekilde iyileşen şirketleri ekliyoruz. Net Borç / Favök rasyosu içinse medyan değerden ziyade 2 altında kalan şirketlere odaklanıyoruz.

Belirlediğimiz kriterler sonucunda ikinci filtre yöntemimizden geçen Bist100 şirket sayısı 18 olarak karşımıza çıkmaktadır.

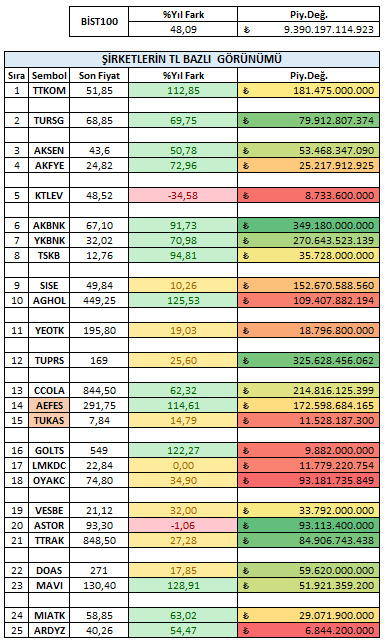

Bist100 şirketlerine yönelik gerçekleştirdiğimiz 2 ayrı filtreleme yöntemi ile 27 şirket elde etmiş olduk. Bu şirketlerden 2’si iki kriterden de başarılı bir şekilde çıktığı için 25 şirket üzerinden çalışmalarımıza devam edeceğiz. Bu arada bu 2 şirket Gıda – İçecek sektöründen çıktı ve AEFES (IS:AEFES) ile TUKAS (IS:TUKAS) olarak görülmektedir. Çalışmalarımıza devam etmeden önce iki kriterden başarılı bir şekilde geçen bu şirketlere yönelik kısa bilgiler verecek olursak AEFES yıl başından bu yana sergilediği %115’lik iyimser performansı ile dikkat çekerken $ bazlı zirve seviyesinden bu performansına karşılık %41 uzaklıktadır. TUKAS ise yıl başından bu yana sergilediği %15’lik pozitif performansa karşın endeks özellikle de enflasyon altında bir getiri sunsa da $ bazlı zirve seviyesinden yaklaşık %113 uzaklıkta olması gelecek dönemde eğer şirket özelinde iyimser bir görüntü izlenirse hareket alanının olduğunu görmemize imkan tanımaktadır. Bu arada GIDA İÇECEK Sektörü yıl başından bu yana yüzde 64’lik pozitif bir performans sergilerken $ bazlı zirvesinden uzaklığı da yüzde 84 olarak görülmektedir. Özetle sektör tarihi zirvesinden uzaklığı geride kalan dönemde potansiyelini korumakla birlikte bu 2 şirket arasındaki performans farklılıkları şirketlerin bir sonraki finansal sonuçlarındaki değişime göre değişkenlik arz edebilir. Özellikle mevsimsellik faktörü, enflasyonist etkiler gıda - içecek sektörü içerisindeki şirketlerin potansiyelinin korunmasına imkan tanısa da sektör içerisindeki şirketler arasındaki kıyaslamalar yerli / yabancı psikolojisindeki farklılıklar sebebiyle değişebileceği unutulmamalıdır.

Şimdi 25 şirket üzerinden şirket ve sektör performanslarına yönelik çalışmamıza devam edelim.

Başlangıç olarak 25 şirketin yıllık performansı ve piyasa değeri bilgisini paylaşalım. Burada bir yandan şirketleri sektörlerine göre ayırırken diğer yandan da yıllık fark ve piyasa değeri kıyaslamalarına göre renklendirme gerçekleştirdik. Özellikle endeks üzerinde performans sergileyenleri YEŞİL, negatif bir seyir izleyenleri KIRMIZI, endeks altında kalsa da pozitif bölgede kalanları ise yıllık fark bölümünde SARI olarak izah ettik.

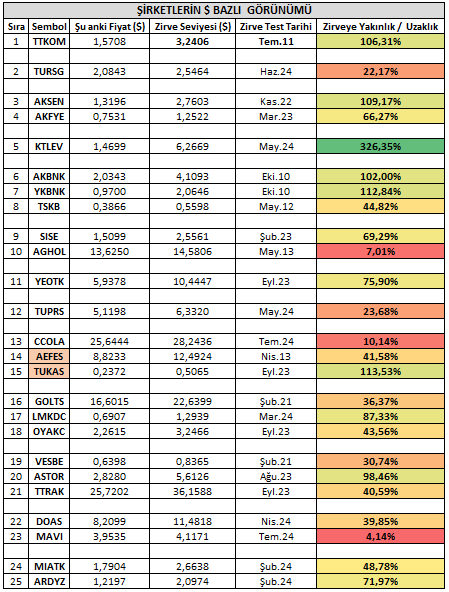

Bu bilgileri paylaştıktan sonra şirketlerin $ bazlı zirvelerinden uzaklıkları ne kadar, son performanslar eşliğinde fiyat anlamında zirveye yaklaştı mı, potansiyeli var mı hususunda $ bazlı görünümlerini ele alacağız.

Bu tablomuzda şirketlerin zirve seviyeleri, zirveyi test ettikleri tarihler ve yakınlık/uzaklık oranlarına yer verdik. Yukarıda belirttiğimiz iki filtreden de geçen AEFES Nisan 2013’te tarihi zirvesini test etmişken TUKAS Eylül 2023’te tarihi zirvesini test ediyor. TUKAS zirvesinden %113 uzaklıktayken, AEFES’in zirveden uzaklığı %42 olarak görünüyor. Diğer şirketlere de göz atacak olursak %100’ün üzerinde uzaklığa sahip olan bankalar dikkat çekerken Mayıs 2024’te zirvesini test ederek şuanda yaklaşık %326 uzaklığa sahip olan KTLEV (IS:KTLEV) göze çarpıyor.

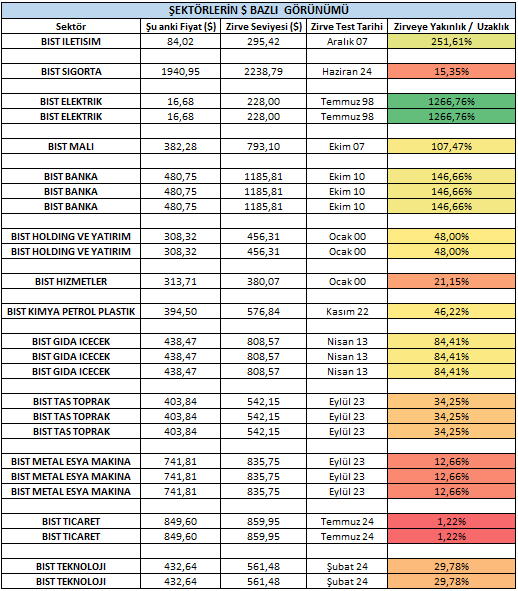

Şirketlerde durum bu şekildeyken peki bu şirketin temsil ettiği sektörlerde durumlar nelerdir?

İlk olarak filtremizden başarıyla geçen AEFES ve TUKAS’ın dahil olduğu GIDA İÇECEK sektörüne yoğunlaşalım. Sektör tarihi zirvesini Nisan 2013’te test ediyor ve şuanda zirveden yaklaşık %84 uzaklıkta bulunmaktadır. Mevsimsellik faktörü, enflasyonist etkiler gıda - içecek sektörü içerisindeki şirketlerin potansiyelinin korunmasına imkan tanısa da sektör içerisindeki şirketler arasındaki kıyaslamalar yerli / yabancı psikolojisindeki farklılıklar sebebiyle değişebileceği unutulmamalıdır.

Sektör incelemesine devam ettiğimizde 32 sektör içerisinde $ bazlı zirvesinden en uzak sektör enerji şirketlerinin de yer aldığı ELEKTRİK sektörüdür. Temmuz 1998’de zirvesini test eden sektör şuanda %1266 uzaklıkta. Tabi burada bu devasa uzaklık başlangıç aşamasında ciddi bir potansiyel olarak görülebilir. Ancak neden bu kadar uzakta olduğu ve gelecek 5 yıllık projeksiyonda enerji şirketleri önderliğinde / elektrik şirketi potansiyel olabilir mi, enerji şirketlerindeki yüksek çarpanlar sektöre olan inancı artırabilir mi, başlangıç aşamasındaki büyüme temposunda istikrarlı bir süreç izlenebilir ki gibi çok fazla takip edilmesi gereken konu başlıkları olduğu unutulmamalıdır. Bu açıdan özellikle 2. çeyrek finansalların başlayacağı bir dönemde hem finansal sonuçları inceleyeceğiz hem de endeks altında özellikle de negatif bir performans sergilediği 2024 yılı ilk yarısı sebebiyle yılın ikinci yarısında potansiyel oluşturabilir mi hususunda elektrik sektöründeki gelişmeleri inceleyeceğiz.

Sektör incelemelerimize devam ettiğimizde yıl başından bu yana yabancı bakış açısı, para politikası kararları ve makro konjonktür doğrultusunda dikkat çeken İLETİŞİM, BANKA ve SİGORTA tarafında faiz temposu Sigorta sektörünün yakın dönemde $ bazlı zirve seviyesine taşırken gelecek dönemde potansiyel korunur mu hususunda para politikası kararlarını takip edeceğiz. Yabancının özellikle geçtiğimiz yılın seçim sonrası itibariyle odaklandığı Bankacılık ise çok önemli reaksiyonlar vermesine karşın gelişen ülke piyasaları (MSCI EMEA) içerisinde hala daha iskontolu F/K oranına sahip ve $ bazlı zirvesinde %146 uzaklıkta. Gelecek dönemde CDS risk puanımızda oluşacak aşağı yönlü reaksiyonlar bankacılık bölümünü destekleyecekken sergileyeceği olumlu fiyatlama çarpanlar nezdinde globali geçme potansiyeline sahip olabilir. Bu açıdan mevcut pozisyonların korunması tarafında herhangi bir sorun teşkil etmemekle birlikte şuana kadar banka tarafında bir aksiyon alınmaması durumunda daha temkinli olunması gerektiği unutulmamalıdır. İletişim ise enflasyondaki değişimlerin tarifelere gecikmeli etkisi sebebiyle 2023 yılında istenilen performansa sahip olamayan ancak 2024 yılında dikkat çeken bir sektör olarak karşımıza çıkıyor. TCELL (IS:TCELL) model portföyümüzde kalmayı sürdürmekle birlikte filtreden çıkan TTKOM (IS:TTKOM) da yıl başından bu yana sergilediği performans ile dikkat çekmektedir. Sektör bu seneki iyimser performansa karşın 2007 Aralık döneminde test ettiği $ bazlı zirvesinden %250 uzaklıkta olduğu için potansiyelini korumaktadır. Burada sektörel bazda oluşacak realizasyonların orta – uzun vadeli görünümde potansiyeline devam ettiğini söyleyebiliriz.

Bist100 şirketlerine yönelik temel çarpanlar ve belirli rasyolar vasıtasıyla gerçekleştirdiğimiz filtrelemeler ve bu şirketlerin gerek kendisi gerekse sektörel bazdaki fiyat performansları / zirve seviyesinden uzaklığını bu şekilde sizlere aktarmış olduk. Burada vurgulamak istediğimiz, doğru şirket seçimi yaparken nelere dikkat ediyor olmamız gerektiğidir. Şirketlerin görünümü genel olarak potansiyelmiş gibi dursa da aslında sektöründe görünümün ne kadar önemli olduğu noktasının göz ardı edilmemesidir. Bu sebeple yaptığımız filtremeler sonucunda elde ettiğimiz şirketlerin sektörlerdeki konumları bakış açınızı biraz daha yukarı taşıma amaçlıdır. Filtreleme yöntemleri değiştirilebilir ve daha farklı yöntemlerde denenebilir. Bu sebeple yalnızca belirli yöntemlere bağlı kalmanın her zaman doğru sonuçlar yaratmadığını da vurgulamak önemlidir. Burada şirketlerin gerek haber akışları, gerek finansal sonuçları gerekse ekonomi politikasıyla nasıl bir uyum içinde hareket ettikleri de ayrıca dikkat edilmesi gereken unsurlar olarak değerlendirilmelidir.