Birikimlerinizden getiri elde etmek için risk almak artık gerekli değil.

Kısa bir süre önceye kadar, tasarruf hesapları sıfır getiri sağladığından "nakit çöptür" yaygın bir temaydı. Elbette, "finansal kriz "in ardından Fed'in varlık fiyatlarını şişirmenin ekonomik büyümeye yansıyacağı umuduyla amacı buydu.

Ekonominin "tüketim" tarafından yönlendirildiği düşünüldüğünde, Fed "varlık enflasyonunu" teşvik etmenin "güveni" artıracağına ve böylece ekonomik büyüme yaratacağına inanıyordu. Ben Bernanke 2010 yılında tam olarak bu noktaya değinmişti:

"Daha kolay finansal koşullar ekonomik büyümeyi destekleyecektir. Örneğin, düşük faiz oranları konutları daha uygun fiyatlı hale getirecek ve daha fazla ev sahibinin refinansman yapmasına olanak sağlayacaktır. Düşük şirket tahvil faizleri yatırımları teşvik edecektir. Ve daha yüksek hisse senedi fiyatları tüketici servetini artıracak ve güveni artırmaya yardımcı olacak, bu da harcamaları teşvik edebilir."

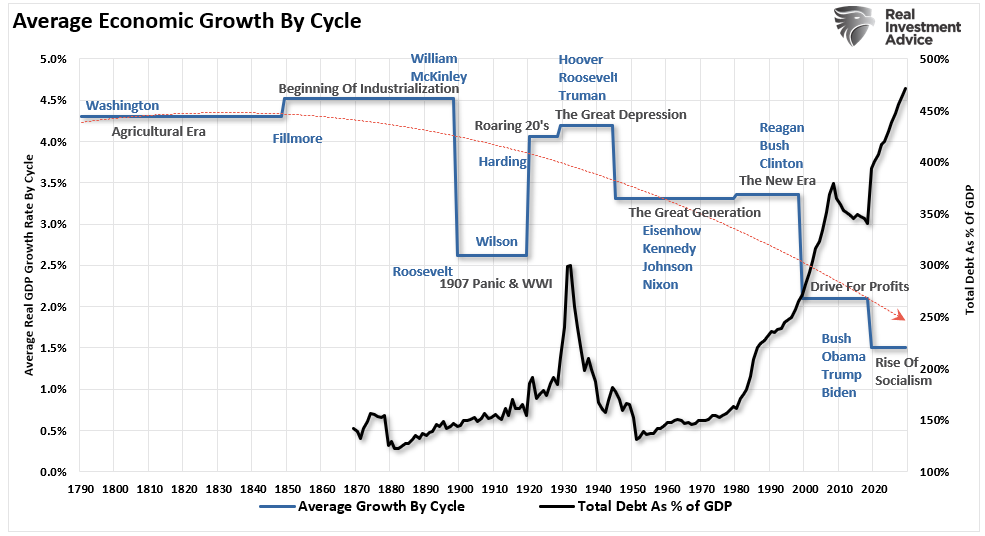

Ne yazık ki sonuç söylendiği gibi olmadı. Bunun yerine, ekonomik büyüme durgunlaştı ve servet uçurumu patladı.

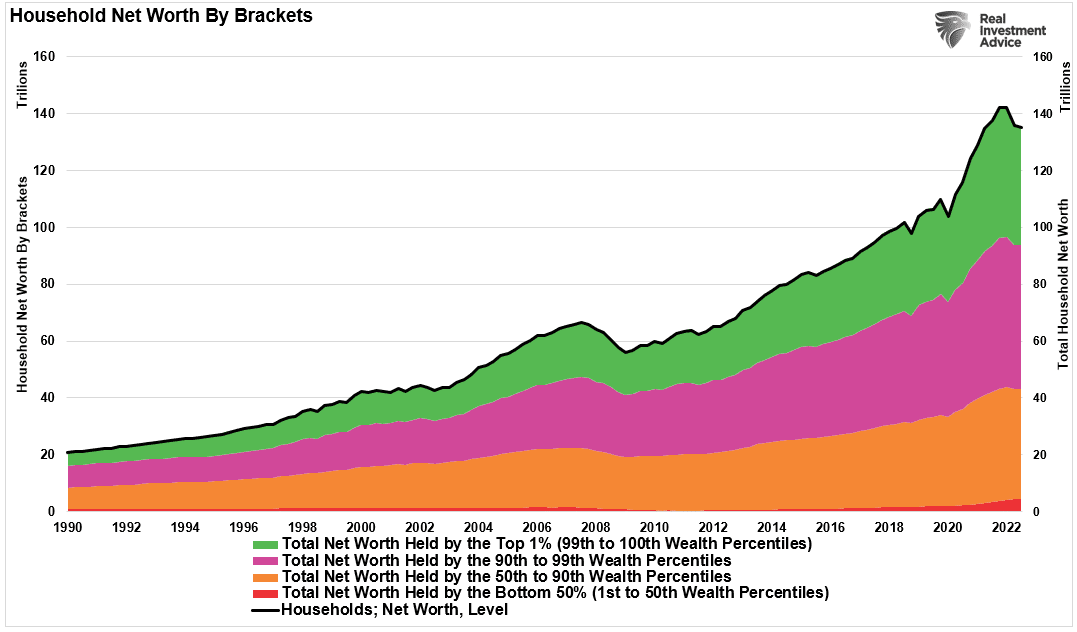

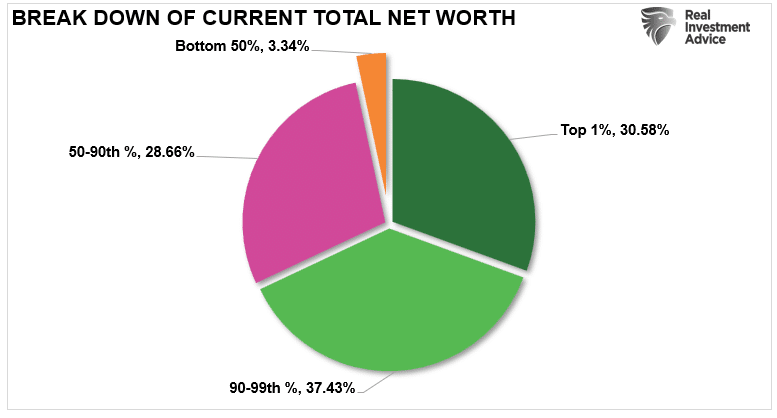

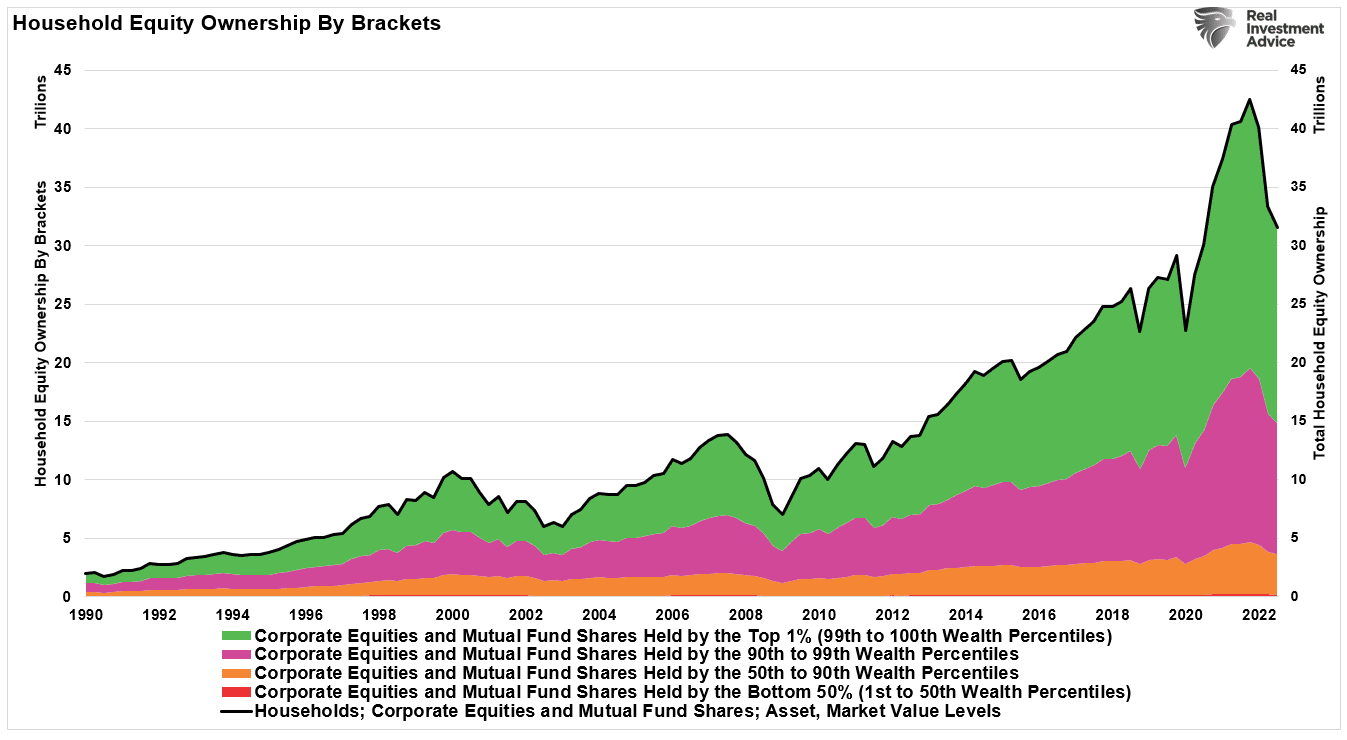

Bu durumu daha iyi bir perspektife oturtmak gerekirse, hanelerin en tepesindeki %10'luk kesim şu anda tüm servetin %68'ini kontrol ediyor. Sonraki %40'lık kesim %29'a, en alttaki %50'lik kesim ise sadece %3'e sahip.

Bu veriler, bugün sosyalizm için neden bu kadar büyük bir haykırış olduğunu anlamayı kolaylaştırıyor.

Yeni Bir Tehdit Ortaya Çıkıyor

Ancak Fed'in önermesinde bir sorun var. Amerikalıların en zengin %10'luk kesiminin toplam servetin büyük bir kısmına sahip olduğu göz önüne alındığında, para harcama eğilimi azalmaktadır. Bu kişiler bir kez ev(ler) satın aldıktan, onları döşedikten, araba aldıktan, seyahat ettikten sonra, giderek artan oranlarda harcama yapmaya devam etmelerine gerek kalmadı.

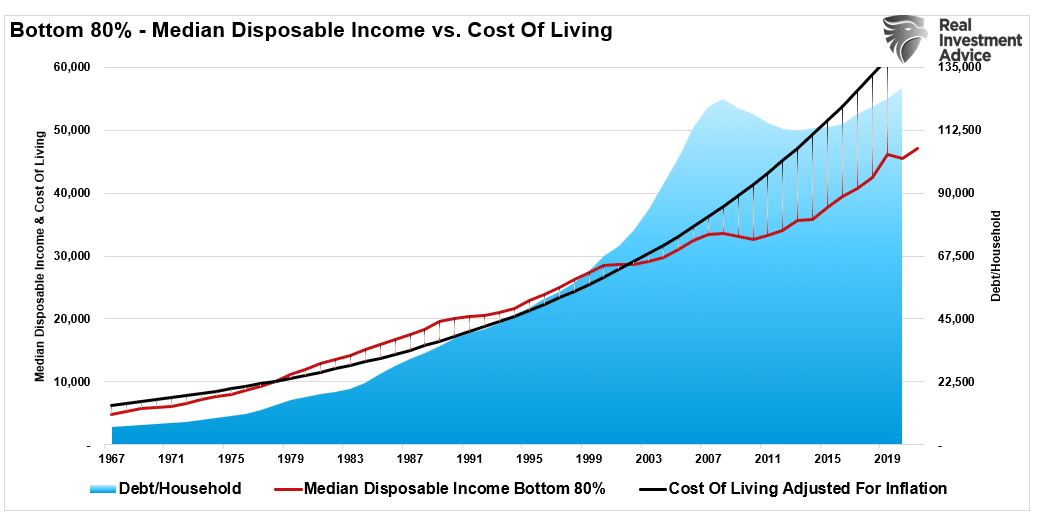

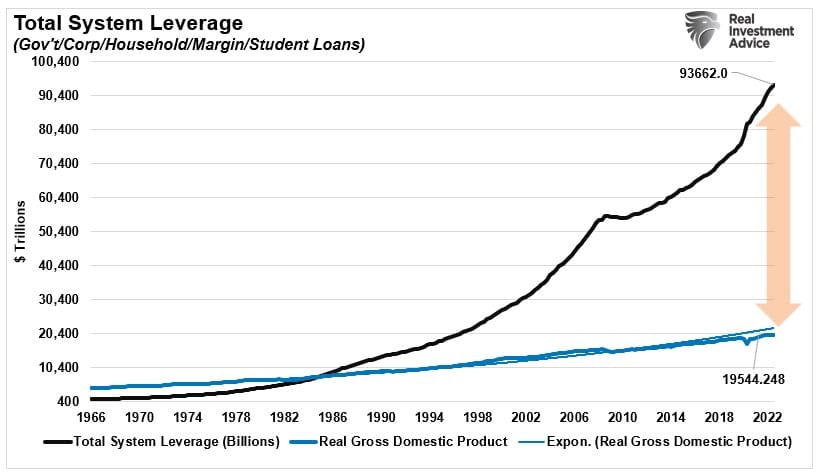

Bu nedenle, en zengin %10 ila %20'lik kesimin geliri tasarruflara gitti. Tersine, en alttaki %80 ise maaştan maaşa yaşıyor. Bu yüzden, yaşam standardını korumak için tüketicilerin borçlanma seviyeleri patlama yaptı.

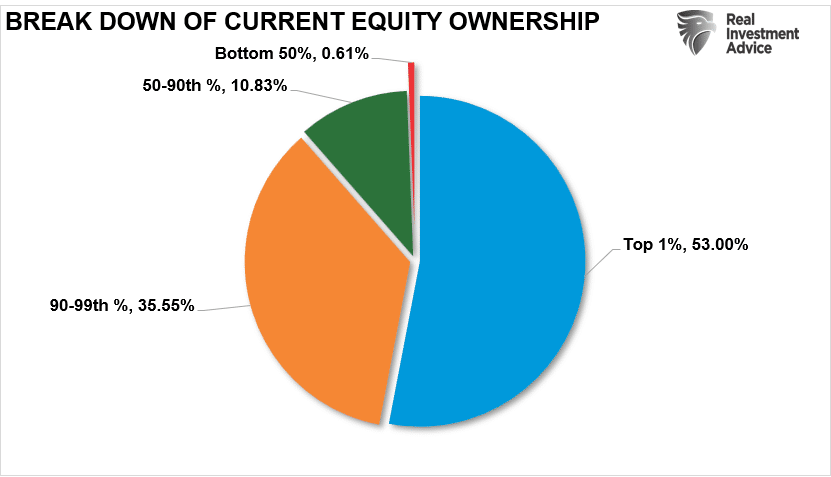

Elbette parasal müdahalelerin yan etkisi varlık piyasalarının deformasyonu oldu. Bu eylemler, en yüksek gelire sahip %10'luk kesimin finansal piyasa servetinin %85'ine sahip olmasına yol açtı.

Bu tabloda iyi bir haber varsa, o da 2022'deki ayı piyasasının, riske maruz kalmamaları nedeniyle Amerikalıların en alttaki %90'ını çok az etkilemiş olması.

Ancak Fed şimdi yeni bir tehditle karşı karşıya.

Tutumluluk Paradoksu

Daha önce de belirtildiği gibi, Fed'in asıl amacı tasarruf oranlarını bireylerin başka alternatifler arayacağı noktaya kadar düşürmekti. Bunun nedeni ise "Tasarruf Paradoksu"dur:

"Tutumluluk paradoksu ya da tasarruf paradoksu, bir resesyon sırasında kişisel tasarrufların ekonomi üzerinde net bir engel oluşturduğunu öne süren bir ekonomik teoridir." - Investopedia

John Maynard Keynes tarafından ortaya atılan bu teori, ekonomik resesyona verilecek en uygun tepkinin daha fazla harcama, daha fazla risk alma ve daha az tasarruf olduğunu öne sürüyordu. Ben Bernanke'nin "Finansal Kriz" in ardından faiz oranlarını sıfıra düşürme ve ekonomiyi parasal teşviklerle doldurma kararının temeli buydu.

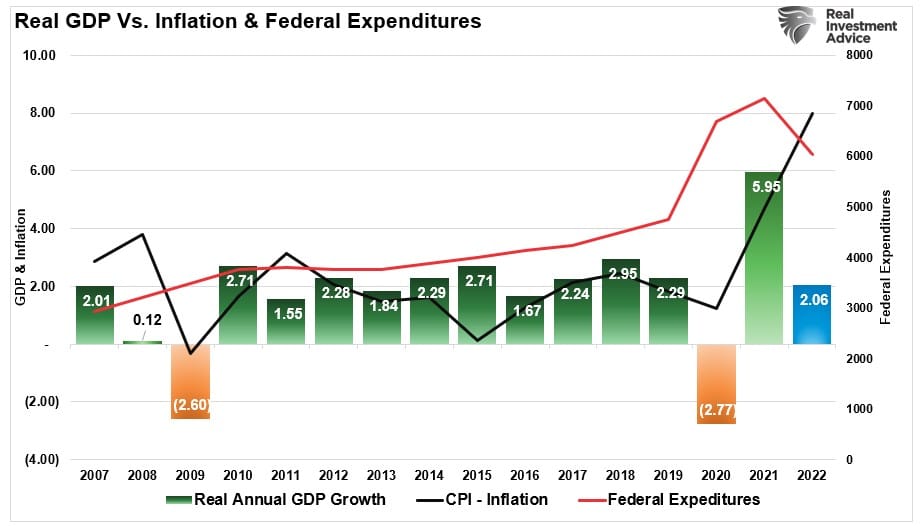

Ancak, faiz oranlarının sıfıra düşürülmesi varlık fiyatlarını artırdı ancak organik ekonomik büyüme ya da enflasyona dönüşmedi. Enflasyon ve ekonomik büyüme yalnızca, Fed maaştan maaşa yaşayan gelir sahiplerinin en alttaki %80'ine doğrudan çek gönderdiğinde patladı.

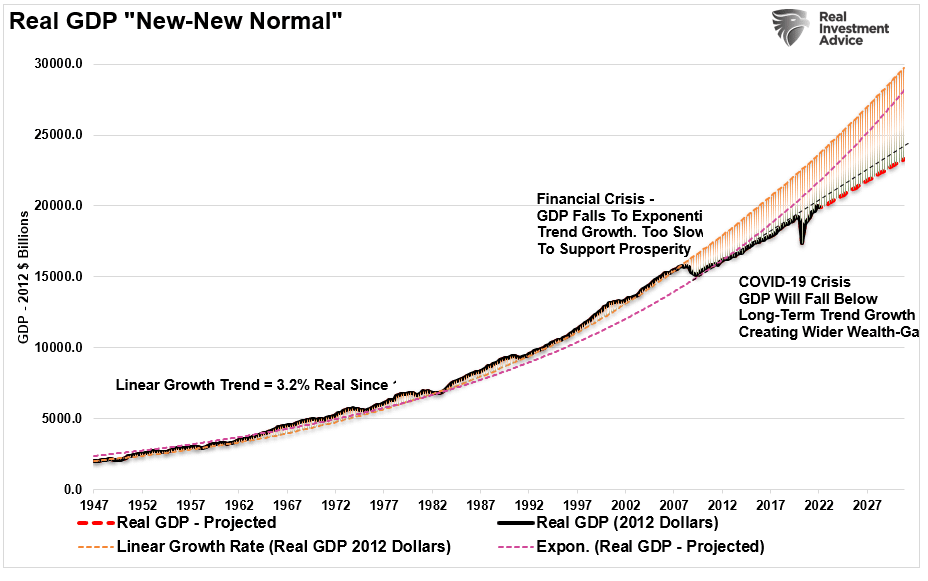

Mali teşviklerin sona ermesiyle birlikte büyüme oranları organik trendine geri dönüyor. Bugünkü büyüme oranının 2000 ve 2007 öncesi uzun vadeli trend büyüme seviyelerinin altında kalması dikkat çekici.

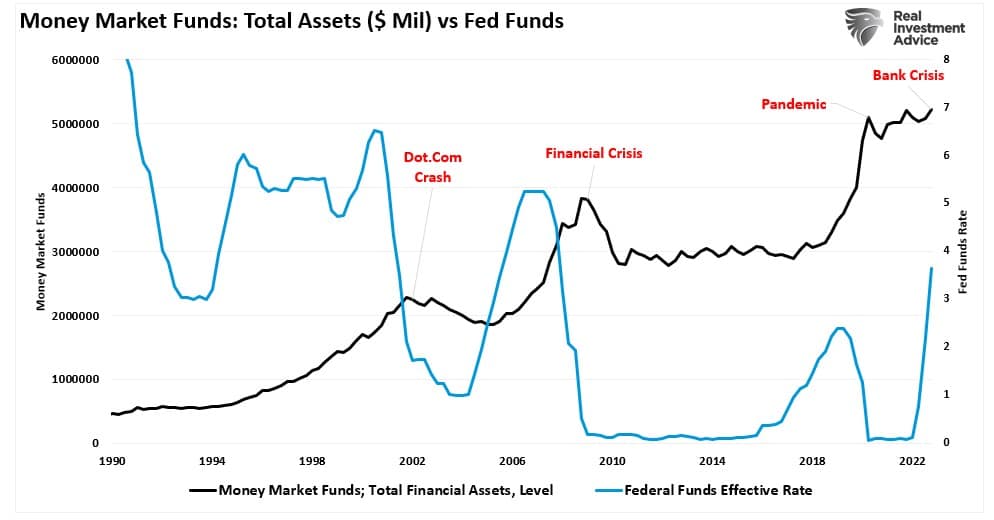

Ancak şimdi, Fed'in eylemleri ekonomiyi potansiyel olarak çok daha kötü bir resesyondan korumuş olabilirse de, şimdi potansiyel olarak çok daha kötü bir sorunla karşı karşıya. Para piyasası hesaplarında ve Hazine bonolarında %5'i zorlamaya başlayan " tasarruf oranları" ile, tasarruf sahiplerine artık "risk" için bir alternatif sunuluyor.

Ne yazık ki, "tasarruf paradoksu" Fed'i enflasyonu düşürmek için faizleri arttırmak ya da bir kez daha ekonomik aktiviteyi canlandırmak için tasarruflardan para çekmeye zorlamak arasında bir savaşa sokuyor.

Yükselen Para Piyasası Bakiyeleri Sorun Yaratıyor

Fed verilerine göre şu anda para piyasası fonlarında 5 trilyon dolar bulunuyor. (Fed'in faiz artırma sürecine her başladığında bakiyelerin arttığını unutmayın).

Fed, "tasarruf paradoksunun" ekonomik büyümeyi olumsuz etkilemesi halinde zor bir seçimle karşı karşıya kalacaktır.

Şu anda, tasarruf sahiplerini risk almaktan ve ekonomik büyümeyi yavaşlatmaktan uzaklaştırarak enflasyonla mücadele etmek için faiz oranlarını artırmakta bir sakınca görmüyor. Ancak, sorun resesyon ortaya çıktığında başlıyor. Bu noktada Fed, ekonomik gerilemeyle mücadele etmek ya da faiz oranlarını sıfıra indirerek tasarruflardan trilyonlarca doları tekrar piyasaya sürmeye zorlamak arasında bir seçim yapmalıdır.

Ne yazık ki, bu tasarrufların çoğu en yüksek gelire sahip %10'luk kesime ait olduğundan, faiz oranlarının düşürülmesi servet uçurumunu daha da derinleştirecektir.

Fed zaman zaman "servet uçurumu" ve "spekülatif piyasa riskleri" konusunda endişe duyuyormuş gibi yapsa da, sorun "organik" ekonomik büyümeyi kolaylaştıramamak. Mevcut ekonomik büyümeyi sürdürmek için gereken borç göz önüne alındığında, Fed'in Federal borcu süresiz olarak parasallaştırmaya devam etmekten başka seçeneği yok.

İki Kötü Arasında Seçim

Bu durumda geriye sadece iki olası sonuç kalıyor ki bunların ikisi de iyi değil.

- Powell ve ekibi faiz oranlarını sıfıra indirir. Yaşlanan demografi emeklilik ve sosyal refah sistemlerini zorladıkça, borç enflasyonu ve ekonomik büyümeyi boğmaya devam edecektir. Yaklaşık 40 yıl önce başlayan döngü, ABD'nin "Japonya Sendromu "nu benimsemesiyle devam edecek.

- İkinci sonuç ise çok daha kötü; devasa bir borç azaltma sürecine yol açan bir ekonomik ayrışma. Bu olay 2008'de başladı ancak Merkez Bankası müdahaleleri ile kısa kesildi. Fed, 2020'de kaldıraç azaltma sürecini bir kez daha durdurdu. Her iki olay da daha da borç yüklü bir sisteme yol açtı.

Artık biliyoruz ki artan borç ve açıklar organik büyümeyi engelliyor. Vergi mükelleflerinin sırtına yüklenen devasa borç seviyeleri, Fed'i eninde sonunda sıfır sınırına geri dönmeye zorlayacaktır.

Para piyasalarındaki mevcut getiriler göz önüne alındığında risk almak artık gerekli olmasa da, eğer tasarruf sahibiyseniz, oranları bir an önce sabitlemenizi öneririm. Tarih, Fed'in mevcut eylemlerinin gelecekteki sonuçları konusunda oldukça açık.

Ekonomik büyümeyi artan borç seviyeleriyle desteklemek, ancak "her ne pahasına olursa olsun büyüme" tüm vatandaşlara eşit fayda sağlıyorsa mantıklıdır. Ne yazık ki büyüme ile refah arasında büyük bir fark olduğunu görüyoruz.

Borç yüklerine ilişkin endişeleri en aza indirirken bu yüklerin büyümesini hızlandıran bir enflasyon politikası, ekonomik ve sosyal istikrara ciddi zarar verir.

Amerika Birleşik Devletleri toplumsal bozulmalara karşı bağışıklı değil. Bu sorunların kaynağı, kamuoyunun bunların neden yaşandığını anlayamaması nedeniyle daha da derinleşmekte.

Fed'in politikaları kamuoyu önünde tartışılıp yeniden gözden geçirilmedikçe, politikalar devam edecek ve sorunlar büyüyecektir.