Piyasa beklentilerinin altında kâr

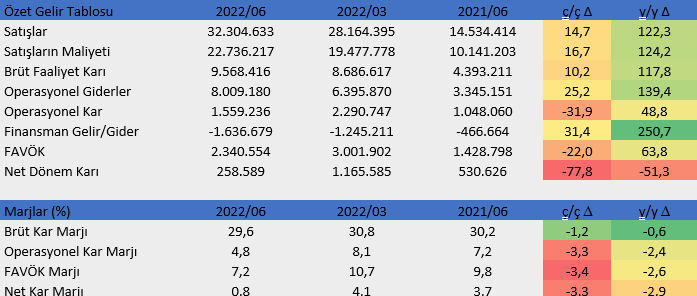

Arçelik) 2Ç22’de 258,6 milyon TL net kâr açıkladı. Açıklanan net kâr piyasa beklentisi olan 483 mn TL’nin oldukça altında kalarak yıllık bazda %51,3 ve çeyreklik bazda %77,8 daraldı. Kârlılığı olumsuz etkileyen temel katalizörler ise TL’de yaşanan değer kaybı sonucu artan maliyetler ve beklentilerin oldukça üzerinde artan finansman giderleri oldu.

Beklentilere paralel satış gelirleri

Satışlar piyasa beklentisi olan 32,2 milyar TL’ye paralel olarak yıllık bazda %122,3 ve çeyreklik %14,7’lik artış göstererek 32,3 milyar TL oldu. Satışların %30’unu oluşturan yurt içi satışlar 9,7 milyar TL olurken yıllık bazda %103 arttı. Bu artışın arkasında yatan temel katalizörler ise TL’de yaşanan değer kaybı sonucu güçlü fiyat artışları ve artan klima satış adetleri büyük rol oynadı. Satışların geri kalan %70’ini oluşturan yurt dışı satışlar ise 22,6 milyar TL olurken yıllık bazda %131,5 arttı. Yurt dışı satışlarda ise kur etkisi ve satın almalar belirleyici oldu.

Artan maliyetler marjları baskıladı

Satışların maliyeti artan ham madde fiyatları ve TL’nin değer kaybı neticesinde yaşanan ek maliyet artışlarıyla yıllık %124,2’lik artış kaydetti. Brüt kâr bu dönemde %117,8’lik bir artış kaydetmesine karşın brüt kâr marjı kapasite kullanım oranındaki düşüş, artan hammadde fiyatları ve parite etkisiyle 0,6 puan düşerek yıllık bazda %29,6 seviyesine geriledi. FAVÖK yıllık bazda %64 artış ve çeyreklik bazda %22’lik daralma ile piyasa beklentisi olan 2,4 milyar TL’nin hafif alında 2,340 milyar TL olarak gerçekleşti. FAVÖK marjında yaşanan daralmaya etkiyi ise faaliyet giderleri/ satış oranında lojistik, satış ve pazarlama maliyetleri nedeniyle kötüleşme ve brüt kâr marjında yaşanan daralma etkili oldu.

Yıl sonu beklentilerinde revizyon

Arçelik 2Ç22 sonuçlarıyla beraber yıl sonu beklentilerinde revizyona gitti. Şirket 2022 yıl sonu yurt içi satış beklentisini %60’tan %70’e yükseltirken uluslararası piyasalarda yaşanan resesyon korkuları ile yurt dışı satış büyümesinde aşağı yönlü revizyon dikkat çekti. Artan maliyetler ile daralan marjlarda yıl sonu beklentisi 0,5 puanlık düşüş ile %10’a geriledi.

Zayıf finansallar sonrası kısa vadede baskı devam edebilir

2Ç22’de zayıf gelen finansallar sonrası hisse üzerinde kısa vadeli satış baskılarının sürebileceğini ancak Temmuz 2021’de başlatılan ve Mayıs ayında tekrarlanan geri alım programları, şirketin marka değeri ve şirket satın alımları ile uzun vadeli perspektifte yaşanabilecek üretim ve ihracat pay artışı şirketi cazibeli duruma getirmeye devam ediyor. Yurt dışı kaynaklı ekonomik aktivitede yaşanabilecek yavaşlama, hammadde fiyat artışları ve paritede aşağı yönlü seyir şirketin önemli risk unsurları olarak sayılabilir.

Teknik Analiz 1W

Şirketin Mayıs 2022’de yeni açıkladığı geri alım programıyla beraber hisse 84,40 TL zirvesine kadar yükselmiştir. 84,40 seviyelerinden yaklaşık 8 haftadır satış baskısıyla karşılaşan hisse kısa vadeli trend takipçimiz olan 8 haftalık üssel hareketli ortalamanın altında hareketine devam etmektedir. Orta vadeli yükselen kanalı aşağı yönlü geçen hissenin takip ettiğimiz 34 günlük üssel hareketli ortalama üzerinde dengelendiğini görmekteyiz. Hissenin 8 haftadır aşağı yönlü izlediği seyir ve zayıf gelen 2Ç22 finansalları sebebiyle bundan sonraki süreçte aşağıda 61,5 TL ve yukarı da 70 TL bandı arasında dengelenme çabası içerisinde olacağını ve yatay bir seyir ile bu bölgelerde güç toplayacağını düşünmekteyiz. 61,5 TL’nin aşağı yönlü geçilmesi ve altında haftalık kapanışlar almamız halinde ilk etapta 57,3 TL ve devamında 54,6 TL seviyelerine kadar satış baskısına maruz kalacağını öngörmekteyiz. Yukarı yönlü hareketlerin hız kazanabilmesi için ise ilk etapta 70 TL üzerinde haftalık kapanışlar alınması gerektiğini ve devamında 76 TL üzerinde fiyatlanmaların görülmesi gerektiğini düşünmekteyiz. Uzun vadeli perspektifte şirketin devam eden geri alım programı, marka değeri ve şirket alımları ile üretim ve ihracat pay artışlarının hissenin performansına olumlu yönde yansıyacağını ve 50 TL üzerindeki fiyatlamaların uzun vadeli yatırım açısından büyük fırsatlar sunacağını düşünmekteyiz.