ABD ekonomisinin yeni tam bir yüksek reel büyüme dönemi geçirmesini bekliyorum. Neden? Sayalım: salgın sebebiyle talep birikimindeki artış, güçlü parasal ve mali teşvik, işletmelerin yeniden açılması, her yerde görülen işe alım ilanları ve hem iş dünyası, hem de tüketici güvenindeki artışın devam etmesi.

Buna bir de rekor tasarruf oranı, işletme stoklarının yenilenmesi (tedarik zinciri sorunları aşılacak!) ve artık zorunlu olarak şehirde çalışmaktan kurtulan çok sayıda insanın yaşadıkları yeri değiştirmesini ekleyelim.

Ancak bu, ABD piyasalarının her gün, hatta her ay bile yükseleceği anlamına gelmiyor. Genellikle, 2020 başlarında gördüğümüze benzer büyük bir düşüşün ardından, yatırımcıların görece kelepir hisseleri satın almaya başlamasıyla birlikte piyasa iyileşmeye başlar. Ancak şirket kazançlarının toparlanması daha uzun sürer.

Bu kazançların yıldan yıla kıyaslamalarda müthiş oranlar göstermesiyle birlikte, ilginç bir şey yaşanır. Ciddi kâr sağlayan yatırımcılar "bu fazla uzun sürmez" diye düşünmeye başlar. Sonuç olarak, müthiş kâr büyümelerine rağmen, satışlar başlar.

Piyasanın bu kadar hızlı bir şekilde bu kadar ciddi bir yükseliş yapabileceğine inanmayıp, kenarda beklemeyi tercih eden birçok alıcı hazır bulunur. Bu yatırımcılar artık giriş yapmak ister. Bu kadar çok sayıda satıcı ve alıcının bulunması tarihsel olarak, tam da kârların en hızlı şekilde yükseldiği bir dönemde yatay bir seyir anlamına gelir.

Uluslararası Para Fonu (IMF) bile ABD 2021 GSYİH tahminini %6,4'e yükseltti. Tüm bunlar ABD'li şirketler ve bu şirketlerin işlem gören hisseleri için uzun vadede olumlu gelişmeler. Ancak kısa vadede, bazı hisseler artık kusursuz bir fiyatlamaya sahip ve uzun vadeli görünüm ne kadar iyi olursa olsun, kısa vadeli panik, şüphe ve düzeltmeler yaşanacaktır.

En büyük tehdit enflasyon. Şu an, mevcut yönetimin öne sürdüğü kontrolsüz harcama artırımlarının yol açtığı en kötü senaryolara bakıyoruz. Ancak bu harcama çılgınlığı kararı, yalnızca bir başkanın yetkisinde değil. Başkan talep edebilir, ancak bütçe konusunda kararı yalnızca Kongre verebilir. 2022'de yeniden seçilmeyi hedefleyen bazı Demokrat Kongre üyelerinin bir anda mali açıdan daha sorumlu bir tutum takınması şaşırtıcı olmaz.

Eğer IMF'nin tahmini doğruysa (IMF olsa bile bu kez iyi bir tahmin olduğuna inanıyorum), ABD GSYİH'sinin 16 yıldan sonra ilk kez Çin GSYİH'sini geçeceğini öngörüyorum. Çin'deki demografik ve istihdam kaynaklı sorunların etkileri ortaya çıkacak gibi görünüyor.

Şu an, tanık olduğumuz tipik yatay anlardan birinde olduğumuza inanıyorum. Ancak bazı sektörler diğerlerine kıyasla daha iyi bir performans gösterecek ve konut sektörünün, şu an yatırım yapmak için en kârlı sektör olduğunu düşünüyorum.

Eğer New York City'deki yaklaşık 75 metrekarelik bir apartman için ödenen kira ile Austin, Denver ya da Tampa gibi yerlerde üç yatak odalı bir ev alınabiliyorsa, bazı insanlar yeni evlerin yapılmasını bir süre daha destekleyecektir. Diğerleri ise, "Sun Belt" olarak tabir edilen güney şehirlerine taşınacak. Sebebi ise basit: çünkü yapabilirler ve şu an şehir içindeki dar bir apartman dairesine ödedikleri miktarla bir malikane kiralayabilir ya da satın alabilirler.

Yakın zamanda, ev inşaatlarının ve satışlarının devamı ihtimaline yönelik olarak gerekli tüm kriterleri karşılayan bir ETF'i satın aldım. Genellikle büyük ve orta ölçekli değer hisselerinden oluşan Hoya Capital Housing ETF (NYSE:HOMZ), Capital Housing 100 Endeksi'ni takip ediyor. Endeks, toplu olarak ABD konut sektörünün performansını temsil eden 100 şirketten oluşuyor ve ülke genelinde konut ve konutla ilgili hizmetlere yönelik toplam harcamaları ölçmek için tasarlanmış.

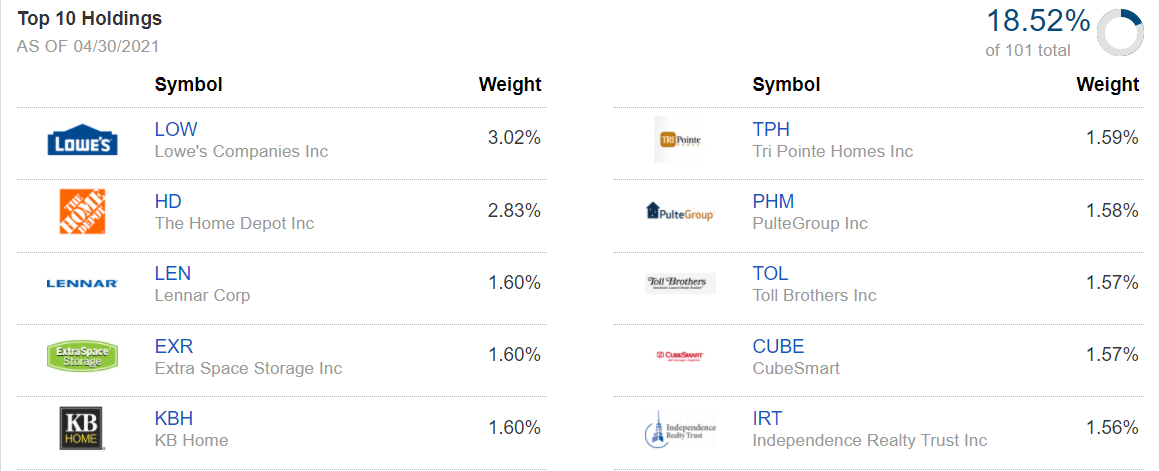

HOMZ'nin portföyünde inşaat şirketlerinin dışında dayanıklı ev ürünleri, mefruşat, üstleniciler ve yapıcılar, yönetim ve geliştirme şirketleri, REIT'ler ve gayrimenkul hizmetleri sektörlerindeki şirketler de yer alıyor. Fondaki ilk 5 şirket Lowe’s (NYSE:LOW), Home Depot (NYSE:HD), Lennar (NYSE:LEN), Extra Space Storage (NYSE:EXR) ve KB Home (NYSE:KBH).

Kaynak: Fidelity.com

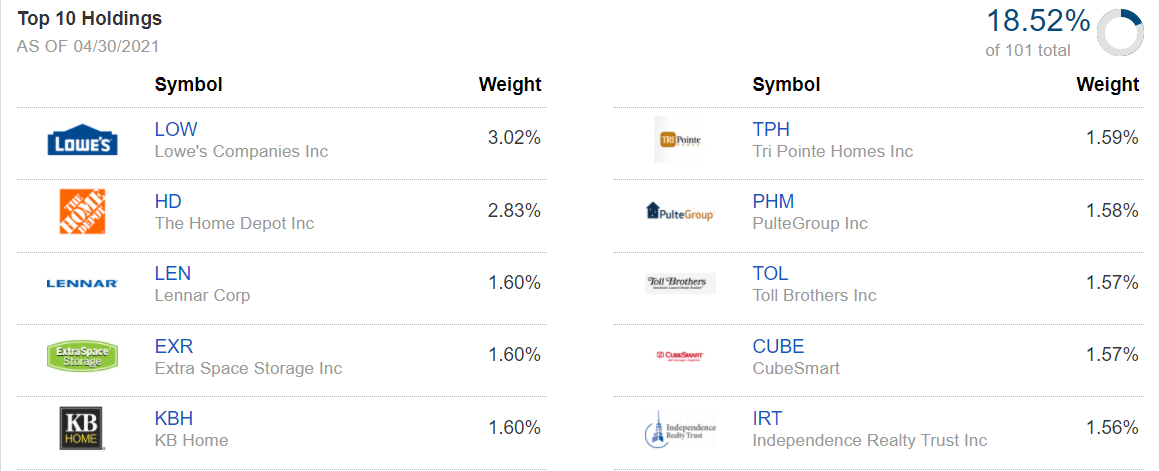

Sonraki 10 hisse de önemli isimlerden oluşuyor: DR Horton (NYSE:DHI), MDC (NYSE:MDC), American Homes 4 Rent (NYSE:AMH), Public Storage (NYSE:PSA), Mid-America Apartment Communities (NYSE:MAA), NVR (NYSE:NVR), Equity Residential (NYSE:EQR), Camden Property Trust (NYSE:CPT), Invitation Homes (NYSE:INVH) ve Sun Communities (NYSE:SUI) …

Kaynak: Fidelity.com

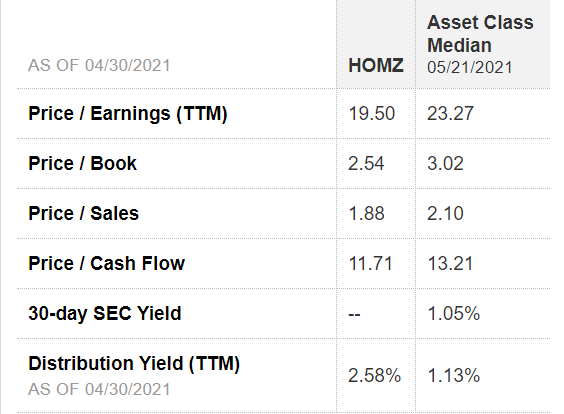

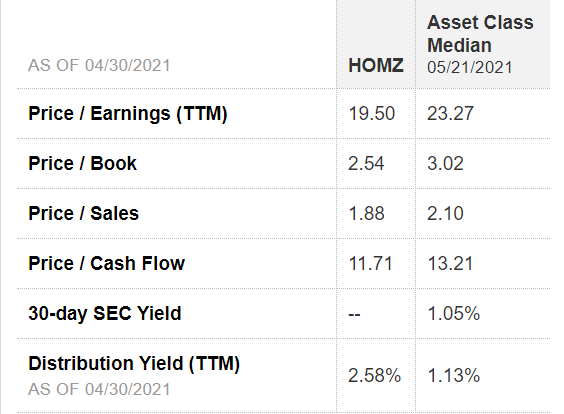

Bu şirketlerin metriklerini portföyde temsil edilen varlık sınıflarıyla da karşılaştırın.

Kaynak: Fidelity.com

Eğer tekil hisseleri tercih ediyorsanız, aynı zamanda başta Teksas, Oklahoma City ve Little Rock'ta bulunan bazı önemli şehirlerde olmak üzere Sun Belt bölgesinde ciddi miktarda apartman varlıklarından oluşan bir portföye sahip, Kanada'da listelenen bir şirketin de hisselerini satın alıyorum. Şirketin adı BSR Realty Investment Trust (ABD'de satın alınan hisseler için OTC:BSRTF). Hisse dün akşamı 12,50 dolarda kapattı.

BSRTF'nin değerleme ölçütlerini özellikle beğeniyorum ve Kanada'da Toronto Borsası'nda (HOM sembolüyle) işlem görmeyi seçen ABD'li bir şirket olarak, fiyat değerlenmesi bazında ABD'li apartman REIT'lerinin şimdiye dek gerisinde kaldığını ve gözden kaçtığını düşünüyorum.

Neden göz ardı edildi? Sonuçta, Toyota Japonya merkezli bir şirket ve onun hisselerini satın alıyoruz. Nestle İsviçreli, ama onun hisselerini satın alıyoruz. Bu şirketin de daha da bilinir hale geldikçe değer kazanacağına inanıyorum.

BSR benim için, şu an bir daire ya da ev satın alacak durumda olmayanlar, yeni bir şehre yerleşenler ya da sunduğu kolaylıklar sebebiyle apartmanlarda yaşamayı tercih edenler sayesinde kiralık apartman komplekslerindeki büyümeden fayda sağlamanın bir yolu.

İlginç bir şekilde, BSR ana listeleme olarak Toronto Borsası'nda listelense de, şirketin merkezi Little Rock, Arkansas'taki tarihi Union Station'da bulunuyor. Yönetim Teksas-Arkansas-Oklahoma üçgenini yakından tanıyor.

Ancak yine de, şirketin hisseleri geçtiğimiz yılda neredeyse hiçbir hareket göstermedi. Normal zamanlarda apartman REIT'leri için yılda %22'lik bir yükseliş müthiş bir sonuçtur, ancak rakipler bu olağanüstü zamanlarda bu oranı ikiye katladı. BSR ise hala son derece uygun ve alınabilir bir fiyatta.

BSRTF'nin FFO değeri (faaliyetlerden sağlanan fonlar) 18 ve %4,25'lik bir getiri sunuyor. Her zaman olduğu gibi, genelde en büyük sürpriz potansiyeline sahip olanlar daha sessiz olanlardır.

Açıklama: Eğer Stanford Wealth Management'ın bir müşterisi değilseniz, kişisel mali durumunuz hakkında bir bilgi sahibi değilim. Bu yüzden, yukarıda sunduğum fikirler belli menkul kıymetleri almaya ya da satmaya yönelik tavsiyeler değil, kendi detaylı araştırmanızı yapmanız için sunulan bilgilerdir.