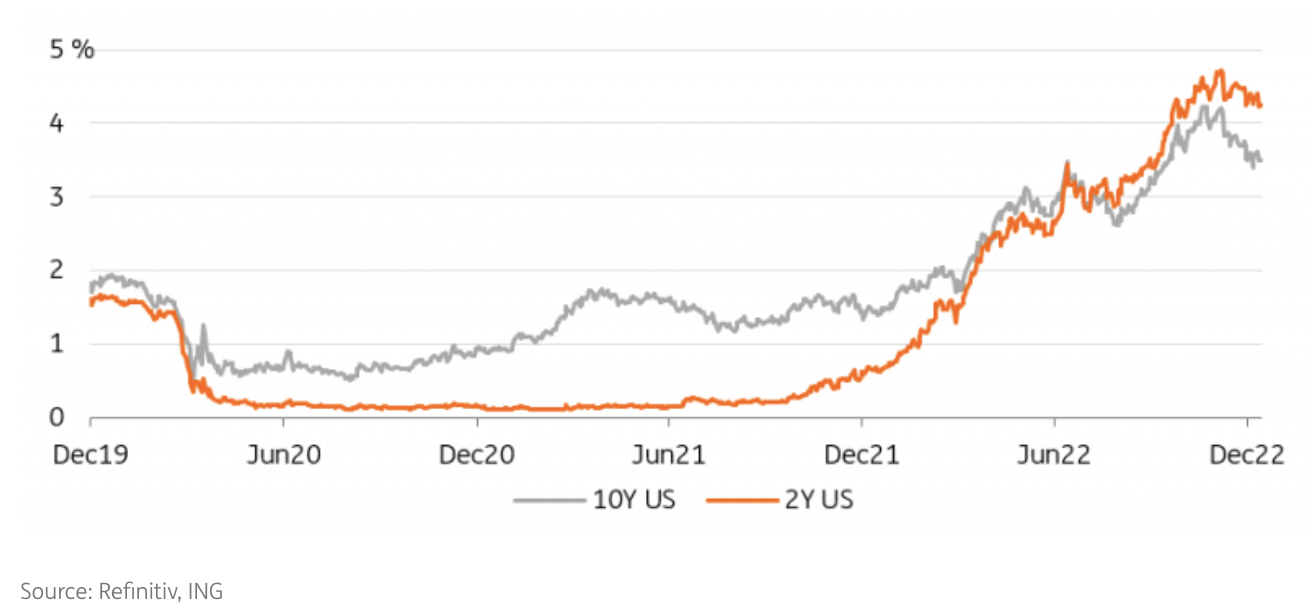

Piyasaların, geçtiğimiz ayda tanık olunan tahvil rallisinin sürdürülebilirliğini yeniden düşünmesi gerekiyor. Nominal ve reel oranlarda artış görülüyor. Ancak çok fazla değil. Fed'in işinin bittiğine dair henüz bir his olmadığından, piyasa faizlerinin buradan daha da yükseleceğini düşünmeye devam ediyoruz. Muhtemelen %4,25'de zirveleri gördük, ancak modellerimiz aslında %5 ile bir zirve öngörüyor ve buradaki anormallik ABD 10 yıllık tahvil faizi ile federal fon oranındaki olası zirve arasındaki iskontonun ne kadar büyük olduğu.

Bu FOMC toplantısı ile bir önceki toplantı arasında ABD 2 yıllık tahvil faizindeki 50 baz puanlık düşüş, nihai federal fon oranı için piyasa iskontosundaki istikrarlı bir düşüşle ilişkili. Zirvede, piyasa %5-5,25'i iskonto ediyordu. Şimdi ise nihai aralık olarak %4,5-4,75'i görüyor.

Bu aynı zamanda, fon oranının nerede zirve yapacağından etkilenen 10 yıllık faiz üzerindeki yukarı yönlü baskıyı da azaltıyor. Yine de mevcut 10 yıllık faizin, 2023 ilk çeyreğinin ikinci yarısında biraz düşecek gibi görünen nihai fon oranına göre oldukça düşük göründüğü bir muamma ile karşı karşıya bırakıyor. Eğer 10 yıllık faiz burada kalırsa, iskonto 100 baz puandan fazla olacaktır ki bu da son birkaç on yıldaki ortalamaya göre oldukça büyük. Önümüzdeki bir ay içinde 10 yıllıkların bu iskontoyu daraltabileceğini düşünüyoruz.

2 ve 10 yıllık Hazine tahvillerinin faizleri Fed'in işaret ettiği nihai oran olan %5'in oldukça altında zirve yaptı.

Bilanço Politikasında Değişiklik Yok

Başkan Powell'ın tahvil alımlarının azaltılması konusunda söyleyecek çok az şeyi vardı. Fed'in (daha az etkili olan tahvil alımlarını azaltma politikasının aksine) doğrudan tahvil satışını düşünmüş olabileceğine dair küçük bir olasılık vardı. Gerekçe, geçtiğimiz ay uzun vadeli faizlerde görülen önemli düşüşü durdurrmak, hatta tersine çevirmek olabilirdi ve finansal koşulları yeniden sıkılaştırmak amacıyla yapılırdı.

Sonuç olarak, komite henüz bu konuyu araştırmıyor. Bununla birlikte, özellikle Fed'in yüksek faiz politikasıyla aynı yönde ilerlemek için likidite koşullarında genel bir sıkılaştırmaya ihtiyaç duyması halinde, bu bir seçenek olmaya devam etmekte.

Fed ayrıca ters repo imkanıyla kendilerine geri dönen hacimler konusunda da rahat olmaya devam ediyor. Son zamanlarda bu miktar, kısmen ABD Hazinesi'nin 2023 ortalarında borç tavanına ulaşma potansiyeline doğru yükselişi yumuşatmak amacıyla tahvil ihracını kısıtlamasıyla, tekrar 2,2 trilyon dolar seviyesine doğru yükselmişti. Bu bir yana, tahvil bilançosunu küçültme programı Fed'e geri dönen nakit hacminin plato yapmasına neden olmaktan daha fazlasını yaptı.

Repo piyasası bunun düştüğünü görmek istiyor. Fed'in bakış açısına göre bu, fon faiz tabanının 5 baz puan üzerinde likidite sağlayan ve işini yapan bir araç. Dolayısıyla, Fed'in bu konudaki görüşünde bir değişiklik yok. 2023 yılında bu hacimlerin yıl boyunca yavaş da olsa düşmesi bekleniyor.